「行動」が変化してこそ

「企業文化」は強くなる

筆者が20歳代の頃に、小売企業の経営者を取材すると、素晴らしい経営理念やビジョンに関する話を聞いて、大いに感激することが多かった。

ところが取材後に店舗に行くと、「社長が言っていることと、店でやっていることがずいぶん違うなぁ」とがっかりすることもまた、とても多かった。社長が言っていることは素晴らしいが、店頭現場がまったく異なる小売企業の多くは、その後に経営が悪化し、経営破綻することもあった。

こういう体験を何度も繰り返しているうちに、強い企業とは、経営トップの経営理念やビジョンを具体的な行動に落とし込んで、社員全員の行動が変わることに成功した組織であると確信するようになった。

企業経営は、「企業文化づくりに始まり、企業文化づくりに終わる」という言葉があるように、強い企業文化づくりこそが、強い組織をつくるための原理原則である。

強い企業文化をつくるためには、組織に属する全員の行動改革を実現しなければならない。たとえば、組織強化のバイブル「ハードボール理論」の中で、「意識は行動を変えない。行動が意識を変える」という格言があるように、まさに行動改革こそが強い企業文化づくりの出発点なのである。

しかし、強い企業文化づくりは一朝一夕にできるものではない。「こういう時にはこういう行動をとるべき」ということを繰り返し教育し、単なる知識ではなくて、組織に属する社員全員の行動の変化に刻まれたときに、初めて強い企業文化づくりは完結する。

現在、ドラッグストアは店舗数が1,000店を超えている企業が7社も存在する。これだけの大量の店舗の現場が、「指示待ち族」ではなくて、「こういう時にはこういう行動をとるべき」と自主的に判断できる強い企業文化をつくった組織が、次の10年の勝者になると考える。

完全作業こそが

完全作業こそが

最優先の売上対策だ

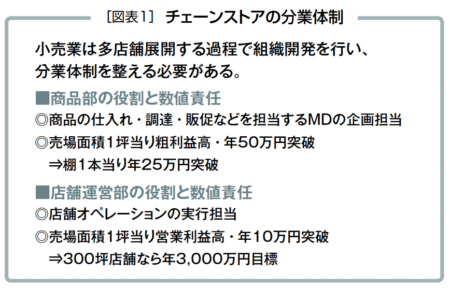

1社で大量の店舗を運営するチェーンストアの「行動改革」のキーマンは、店舗運営部に属する「スーパーバイザー(エリアマネジャー)」「店長」である。個人商店の店主は自分で仕入れて、自分で売る。それに対して、チェーンストアは、仕入れ・企画担当の「商品部」と、店舗オペレーションの実行担当の「店舗運営部」に分業化することが組織開発の出発点である(図表1)。

MD(マーチャンダイジング)が成功するか失敗するかの70%は、店舗運営部の……続きは本誌をご覧ください

ショートタイムと

ワンストップの両立

リアル小売業の「狭小商圏化」が加速している。数年前に「ドラッグストアの商圏人口が1万人を切った」と話題になったこともあったが、最近は、立地によっては、1店当たりの商圏人口が7,000人、5,000人を切るエリアも登場している。

狭小商圏化が進む理由は、ドラッグストアの陣取り合戦が加速していることである。先日視察した茨城県水戸市では、ツルハドラッグの駐車場から、コスモス薬品とカワチ薬品の看板が目視できるほどの激戦だった(16ページ参照)。まさに「レッドオーシャン」の陣取り合戦の結果としての狭小商圏化である。

狭小商圏化が進むもうひとつの理由は、Amazonで何でも購入できるようになり、しかもコロナ禍の影響も加わり、「遠くの混んだ店へは行きたくない」と考える消費者が増えているためである。つまり、リアル店舗の最大の価値は「近さ」になり、そのための狭小商圏化である。

ある調査では、コロナ前はスーパーマーケットの来店者の約34%が30分以上滞在していたが、コロナ後は30分以上滞在する顧客が約23%と大きく減少している。一方、10分以内の滞在客が約5%から約9%と大きく増加しており、コロナによって消費者の「ショートタイムショッピング」のニーズは大きく高まっているといえよう。

一方で、せっかく来店した近くの店で「短時間でまとめ買いしたい」というニーズも強まっている。つまり、「ワンストップショッピング」と「ショートタイムショッピング」の両立が、2022年の経営課題のひとつである。

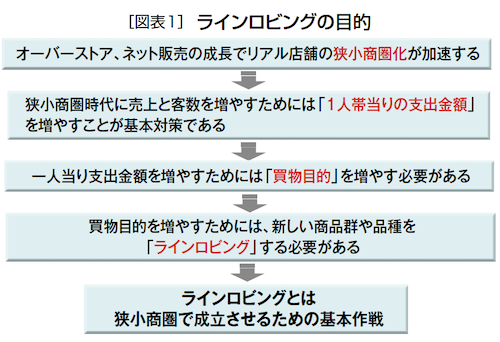

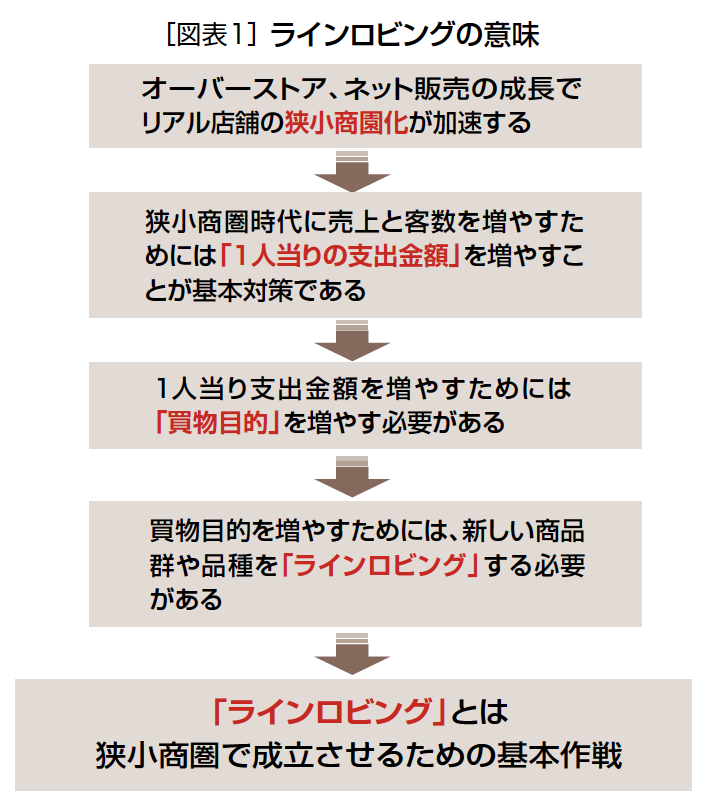

また、狭小商圏化による1店当たりの商圏人口の減少によって、「ラインロビング」がドラッグストアの重要な経営課題になっているが、2022年も引き続きラインロビングへの挑戦は進むだろう。

少ない商圏人口で商売を成立させるためには、消費者の買物目的を増やし、1人当たりの支出額を増やす必要がある。化粧品も買えるし、肉も買えるという店でなければ、狭小商圏では成立しない。ラインロビングとは、狭小商圏で商売を成立させるための基本作戦なのである。

今月号でインタビューを掲載したスギホールディングスの杉浦社長の話によれば、青果・精肉の導入店舗をものすごい勢いで増やしていることがわかる。スギ薬局はドラッグストアの中で調剤の売上構成比がもっとも高く、専門店に近い業態であるが、狭小商圏化の進行によって青果・精肉をラインロビングし、買物目的を増やす必要があったようだ。

競争対策として「専門性の強化」という言葉を聞くが、専門性を強化すればするほど、商圏を広く設定しなければ成り立たないことを注意すべきである。

つまり、狭小商圏時代は、「専門性」と「便利性」を両立させることが重要である。現在、郊外のドラッグストアでは、青果・精肉をラインロビングした店は普通になっているが、その傾向は今後も続くだろう。

調剤強化と接客強化による

地域の健康と美容の拠点へ

「調剤強化」は、ドラッグストアのもっとも重要な経営課題である。ドラッグストア市場は約8兆円と大きく成長したが、大手14社のシェアが約76%と寡占化が一気に進んだ。一方で、調剤市場も約7.5兆円とほぼ同規模の巨大市場である。

それにもかかわらず、

定期購読500部から

月刊MDは始まった

2022年で月刊MDは創刊25年目の年に突入する。1997年に脱サラして個人で会社を設立し、翌1998年に月刊MDの創刊号を発行した。今月号で丸24年間、1号も欠かすことなく定期刊行物を出し続けたことは、奇跡的な出来事だったと自分でも思う。

月刊誌の発行前に、親しい小売業の経営者に「月刊誌を創刊しようと思う」と相談したところ、「業界紙・誌はすでにたくさんある。日野君が新しく雑誌を創刊する意義がわからない」と言われた。最初はムッとしたが、考えてみればその通りである。さまざまな情報はすでにあふれかえっている中で新雑誌を出す意味は確かにない。

「ちょっと新雑誌の発行は無理かもしれないなぁ」と思いながらも、見本誌をつくって1998年創刊予定の月刊MDの定期購読者を募集した。無謀にも、前金でもらう年間購読料を製作費にあてるという自転車操業での出発を考えていたので、年間購読者が500人以上集まれば雑誌を創刊しよう。もし集まらなければ返金して創刊をやめようと思っていた。

募集を開始したが、無名の人間が雑誌の定期購読者(前金)を募集しても、ほとんど読者は集まらなかった。しかし、1997年の年末までに奇跡的に年間購読者が500人を超えた。

とはいえ、500人の中の250人は、カワチ薬品の社員の人達であった。月刊MDが創刊できたのは、カワチ薬品さんのおかげだったといっていい。

いずれにしても、ほとんど誰も知らない雑誌をスタートしたので、いくつか雑誌の編集方針を決めた。第1は、業界紙・誌が集まる場所には極力近よらない、業界情報のようなニュースは一切書かないというルールだった。業界の集まりにはほとんど参加せず、「俺は無人の荒野に一人でテントを張るのだ」と豪語していた。今思えば若かったなぁ。

また、無名雑誌なのでなかなか取材を受けてもらえないので、売場の棚割を勝手に調査したり、商品構成グラフを作成したり、客動線調査で売場レイアウトの原則をまとめる「調査報道」を中心にした。調査報道といえばはカッコいいが、単に取材を受けてもらえなかっただけのことである。

すべての新聞の一面が「山一証券経営破綻」の記事で埋め尽くされた日に、一面に「ブッチャー流血」という記事を載せる「東スポ」のような編集方針だったといっていい。

一次情報のニュースは業界紙・誌が記事にするので、足で稼いだ調査報道で蓄積した情報を体系化して、理論化することをとにかく繰り返した。

亡くなったペガサスクラブの渥美俊一先生から、「口八丁で意見を述べるコンサルタントはたくさんいるが、日野君は足で稼いだ事実(ファクト)に基づいて意見を発信している。そういう仕事の仕方をしている人はいないよ」と褒められたことがあり、随分と自信になったことを覚えている。

そうこうしているうちに、1997年頃から2000年の初頭にかけて急成長を開始したドラッグストア(DgS)の経営者の人達が、月刊MDを気に入って応援してくれて、少しずつ発行部数が増えるようになった。

日米の小売業の歴史は

栄枯盛衰の歴史である

固定客と新規客の獲得は

車の両輪である

リアル小売業の「狭小商圏化」が加速している。数年前に「ドラッグストア(DgS)の商圏人口が1 万人を切った」と話題になったこともあるが、最近は、立地によっては、DgS 1店当たりの商園人口が7,000人、5,000人を切るエリアも登場している。

このように限られた商圏人口の中で客数と売上を増やすための対策は、大きく分けて3つある。

第1は、固定客」との絆を強化することである。リアル小売業の売上高に占める固定客の売上比率は年々高まっている。ある調査によれば、DgS店舗に1年間に11回以上来店する固定客の売上に占める割合が約90%に達しているそうだ。

つまり、ほぼ毎月来店する固定客が、店の売上の9 割も占めているわけである。1年間に11回以上来店する固定客は、1年間の総来店人数の約50%であるといい、総来店客数の半分の人数の固定客で9 割の売上を稼いでいることになる。

また、同調査によると、1年間で40回以上来店するロイヤルカスタマー(人数構成比14%) が売上の約50%も稼いでいる。ECで何でも買える時代において、バーゲンハンターを広域集客しても、売上に対する貢献度はどんどん低下している。

つまり、これからのリアル小売業は、限られた商圏に住む固定客に信頼してもらい、その店の長期的なファンを増やすことが、もっとも重要な売上対策であることがわかる。

第2は、「新規客」の獲得である。固定客は、さまざまな理由で毎年何割かは必ず離脱する。固定客だけの商売では縮小均衡になってしまうので、必ず新規客の獲得にも取り組むべきである。

調査するとわかるが、自店の商圏内に住んでいる住人の中で、自店に一度も来店したことのない、もしくはほとんど来店したことのない人は相当数存在している。いずれにしても、固定客と新規客の獲得は、車の両輪であるといっていい。

第3は、「商圏を拡大」することである。たとえば、DgSが酒類を強化する理由の第1は、酒類の購入客は比較的広域から来店する可能性が高いからである。酒類は商圏拡大のための戦略部門といっていい。さらに酒類は、男性客の購人比率が高く、女性客の多いDgSにとっては、男性客を増やし、客層が広がるという意味の客数増に貢献してくれる。

また、化粧品のカウンセリング販売も、競合店を乗り越えて固定客を獲得する重要なサービスである。さらに、プライベートブランド(PB) や「専売品」は、自店だけが取り扱うオリジナル商品なので、競合店やAmazonを乗り越えて、広域から集客する戦略商品といえよう。

アプリとデジタルシフトは

固定客との絆を強くする道具

一般的にDgSでは1店舗1年間で6万円以上買物する人をロイヤルカスタマー(固定客)と呼ぶ。業態によって金額は異なるので、各社で定義を決めればいいと思う。

ただし、専門店志向の強い店ほど、ロイヤルカスタマーの依存率が高くなる傾向がある。たとえば、化粧品のカウンセリング販売の強いDgSでは、年間20万円以上の購入客をロイヤルカスタマーと定義している場合もある。

固定客との絆を深めるための最適の道具が……続きは本誌をご覧ください

調剤はドラッグストア(DgS)よりも

狭小商圏である

今月号の特集は、DgSの「調剤」市場攻略戦略の特集である。DgS企業が調剤を強化する理由は3つある。

第1は、調剤市場が、DgS市場8兆円に匹敵する7.5~8兆円の巨大市場であるからだ。しかも、DgS市場8兆円の85%は大手17社で占められるほど寡占化しているのに対して、調剤市場7.5兆円は大手18社で20%程度のシェアであり、市場の余白が大きいことが第1の理由である。

第2は、調剤がDgSの「専門性」強化のもっとも重要な事業であるからだ。DgSの調剤売上構成比は、上場企業の中ではスギHDが21.8%(2021年決算)ともっとも高い。

今回インタビューした住友商事グループのDgS「トモズ」の調剤構成比は30%に達しており、DgSでは調剤構成比がもっとも高い企業のひとつである。近い将来、多くのDgSの調剤構成比が30%に近づくものと予想されている。調剤が、圧倒的な主力部門になるわけだ。

第3の理由は、狭小商圏で成立するためである。調剤の商圏人口はDgSよりも狭くて少ない。今後、免許返納の高齢者が増えていけば、徒歩圏で行ける範囲の「調剤受取りドミナント」を構築する必要がある。DgSの多くが、「調剤薬局」と「調剤併設DgS」の2つのパターンで出店している理由は、DgSよりも調剤薬局の方が、商圏が小さいからだ。

調剤市場の攻略を目指しているのはDgSだけではない。今月号で紹介した「サミットストア鳩ケ谷駅前店(食品スーパー+トモズの調剤薬局併設DgS)」のような調剤を取り込んだ食品スーパーも今後は増えていくだろう。

今年から、食品スーパーの「オーケーストア」が自社で調剤に取り組むと、発表している。狭小商圏&固定客化対策として、調剤のラインロビングに取り組む食品スーパーが増えていく可能性がある。

コンビネーションストアの

第2次開発期が到来する

一方、多くの大手DgSは、生鮮を含む食品のラインロビングに挑戦している。そうすると、「生鮮含む食品+非食品+DgS+調剤」を合体したコンビネーションストアの開発競争が始まるかも知れない。おそらくDgSと食品スーパーの両方から業態開発が進むだろう。

しかし、業態開発の歴史を振り返ると日本型コンビネーションストアは、一度失敗している。その歴史を簡単に振り返ってみよう(以下は拙著・ドラッグストア拡大史より引用)。

初期の薬局・薬店の経営者が参考にしたのが1970年代に隆盛を極めた「スーパードラッグストア」である。日本よりも先に車社会が到来したアメリカの郊外の住宅地から近い立地に「ネイバーフッドショッピングセンター(略称NSC。近隣型SCのこと)」が全米規模で大量に開発された時代である。

当時のNSCの核店舗は、スーパーマーケット(SM)、バラエティストア、ドラッグストア(DgS)の3つが軒を並べるスタイルが一般的で、それにクリーニング、美容室、ファストフードなどのテナントが入居していた。つまり、自宅から一番近くに立地するSCであり、日常的な暮らしを支える商品とサービスをワンストップショッピングできるSCだった。

NSCにSMと隣接してDgSを出店する方式は、1990年代前半の日本のDgSの出店では多く見られた。車で行く郊外立地のNSCに、イオンのSM「マックスバリュ」と「ツルハドラッグ」が隣接出店するような出店戦略である。これもアメリカの流通視察でNSCを見学した結果である。

その後、アメリカではNSCの一角に立地したスーパードラッグストアの競争力が低下し、少しずつ業績が悪化していった。不振になった最大の理由は、……続きは本誌をご覧ください

「同質競争」から

「差別化」の時代へ

コロナ禍の中、今月号ではドラッグストア(DgS)の激戦地である「石川県金沢地区」と「静岡県焼津地区」の店舗を視察してきた。実際に足で稼いで現場を歩くと、DgS同士の競争が激化しており、1店舗当たりの狭小商圏化が進行していて驚かされた。

激戦の詳細は、本文を参照してもらいたいが、石川県のDgS1店当たりの商圏人口は4,238人(人口114万÷DgS269店)。静岡県焼津地区のDgS1店当たりの商圏人口は5,000人台と、この数年で一気に店舗数が

増加したことがわかる。

2年程前は、DgS1店当たりの商圏人口が1万人を切って競争が激化していると言われていたが、地域によっては1万人の半分の5,000人程度まで狭小商圏化が進んでいるようだ。

DgSに限らず、すべての小売業の狭小商圏化が進行している。こういう「レッドオーシャン」の戦いの中で地域の顧客に選んでもらうためには、「差別化(Specialization)」が何よりも重要である。

看板を取り換えれば違いが分からない「同質競争」では、近くて便利しか武器がないので、必然的に商圏人口が減れば売上も減少する。競合店を乗り越えてでも来店したくなるような差別化された魅力を構築していく必要がある。

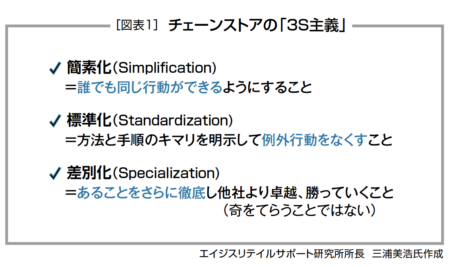

チェーンストア経営の基本は、「3S主義」という言葉で表現される(図表1)。3S主義の3番目が差別化(Specialization)である。現在のDgSのように競争が激化した段階では、差別化が重要な競争戦略になる。

チェーンストア経営の基本は、「3S主義」という言葉で表現される(図表1)。3S主義の3番目が差別化(Specialization)である。現在のDgSのように競争が激化した段階では、差別化が重要な競争戦略になる。

チェーンストアの差別化は、「あることをさらに徹底し、競合よりも卓越し、勝っていくこと」と定義されている。

つまり、奇をてらった売り方のアノ手コノ手が差別化ではない。あることを継続・徹底することで、他社が追随できない強みを確立することを差別化というわけである。

リアル小売業の差別化は、(1)立地、(2)業態、(3)商品戦略、(4)接客、(5)仕組みの5項目が中心になる。これに加えて、次の10年のもっとも重要な差別化戦略は、(6)DX(デジタル・トランスフォーメーション)である。

今月号から「経営幹部、営業担当のためのDX強化書」というシリーズを開始したので、ぜひ読んでもらいたい。DXの継続、徹底、高度化が、次の10年のリアル店舗の差別化戦略であることが理解してもらえるはずだ。

商品による差別化で

固定客を獲得・定着させる

立地による差別化に関しては、……続きは本誌をご覧ください

初期のPB開発は

粗利ミックスが目的

初期の小売業のプライベートブランド(PB)開発は、値入率(24ページ記事参照)の高いPBを導入し、店全体の粗利益率を増やす「粗利ミックス」が最大の目的だった。また、PBは「商品部」の粗利対策の戦略商品でもあった。値入率が50%を超えるPBを開発し、店頭配荷することがバイヤーの重要な職務だった。つまり、PBは粗利改善の道具であったといっていい。

とくに医薬品という高粗利益率部門を持つドラッグストア(DgS)は、業態開発の初期の頃から高値入率の医薬品のPB開発を行い、店頭で推奨販売することで粗利ミックスを行ってきた。初期のDgSが消耗雑貨や食品をほぼ儲けゼロの低価格販売できた理由は、高値入率のPBの推奨販売による粗利ミックスであった。ティッシュで安売りしても、儲かるPBで粗利をカバーできたわけだ。

一方、代表的な薬局・薬店のボランタリーチェーン(VC)である「AJD(オールジャパンドラッグ)」「NID(日本ドラッグチェーン)」の2社は1970年(昭和45年)に設立されている。

VCは資本の異なる個人商店が共同出資でVC本部を設立し、VC加盟の店舗数と規模を拡大した「疑似チェーンストア」である。AJDやNIDは、薬局・薬店が資本を出し合ってVC本部を設立し、個人薬局が集まることで規模を拡大し、巨大な大手製薬メーカーに対抗して有利な仕入れ交渉を行ったり、共同の商品開発、共同販促などを行う組織である。

当初から、薬局・薬店のVCの最大の目的は、「医薬品のPB開発」だった。中堅の医薬品メーカーと協働して、儲かる医薬品のPBを積極的に開発した。医薬品PBの値入率の基準は50%以上と高く、目薬のPBの中には値入率が80%を超える商品もあったと記憶している。

PBの目的が粗利対策なので、パッケージはナショナルブランド(NB)メーカーにそっくりで、成分は同じだけど価格はNBの半値と、安さだけが価値だったといっていい。しかも安くても値入率は50%以上もある。

鎮痛剤の「バッファリン」によく似た「バッサリン」という名称のPBもあったが、当時のDgSのPB開発に対する価値観を象徴したようなネーミングである。しかもDgSは店頭で医薬品PBを推奨販売し、NBからPBへのブランドスイッチを積極的に行った。

PB開発は粗製乱造→

値下げ→廃棄の繰り返し

「相乗積」(26ページ参照)の考え方では、値入率の高いPBの売上構成比が高まれば、企業全体の粗利益率の改善に結びつく。しかし、値入率の高いPBを全店配荷しても、必ずしも粗利益率が高くなるとは限らない。

なぜなら値入率は、ロス(不明ロス、値下げロス、廃棄ロス)がまったくないことを前提とした「売買差益率」だからである。

値入率が50%(儲けが半分)のPBを全店配荷しても、店頭で売れなくて不良在庫化した結果、PBを値下げし、廃棄すれば、粗利益率は大きく低下する。小売業のPBが失敗するのは、商品開発担当者の「高値入率主義」が原因であることが大半である。これからのPB開発担当者は値入率の高いPBの販売状況、在庫状況にも責任を負う必要がある。

小売業のPB開発は、高値入率主義に取り付かれた商品部バイヤーがPBを粗製乱造して全店配荷するが、思ったほど売れなくて、物流センターや店頭に不良在庫が滞留し、値下げ処分、大量廃棄の繰り返しである。

一時期、PB比率(総売上に占めるPB売上の割合)が急に高くなった小売業が、何年かして……続きは本誌をご覧ください

DgSの調剤売上高は

過去10年間で10倍も増えた

日本のドラッグストア(DgS)の調剤売上高が大きく成長している。8ページ図表1は、調剤薬局とDgSの調剤売上高のランキングをまとめたものである(2020年決算の数値)。ランキングのトップは「アインHD」(約2,600億円)であるが、DgSの「ウエルシアHD」(約1,500億円)が3位、「スギHD」が5位に入っている。調剤薬局チェーンを含めた調剤売上高ランキング16社の中に、DgS企業が6社も入っており、DgSの調剤部門の影響力は年々高まっている。

2009年当時、調剤薬局チェーントップの「アインファーマシーズ(現アインHD)」の調剤売上高が約1,010億円に対して、ウエルシアHDの調剤売上高は100億円強に過ぎず、10数年前のDgSの調剤売上高は調剤薬局チェーンの10分の1程度でしかなかった。当時の調剤薬局チェーンは、DgSの調剤部門をある意味で下に見ていたと記憶している。

しかし、この10年間の大量出店、規模拡大によってDgSは、調剤売上高を大きく拡大してきたことがわかる。また、病院前の「門前薬局」よりも調剤を面で受ける調剤併設DgSを利用する患者(消費者)も増えており、何年か経つと、調剤売上高のトップ企業がDgSになる日も近いように感じる。

しかし、この10年間の大量出店、規模拡大によってDgSは、調剤売上高を大きく拡大してきたことがわかる。また、病院前の「門前薬局」よりも調剤を面で受ける調剤併設DgSを利用する患者(消費者)も増えており、何年か経つと、調剤売上高のトップ企業がDgSになる日も近いように感じる。

コロナ禍の影響で長期処方が増えて、調剤薬局の処方せん枚数は90%程度に減少したが、ウエルシアHDの処方せん枚数は前年比110%も増えている。

患者が、調剤薬局から面分業のDgSの利用にスイッチする割合が増えていることがわかる。ウエルシアHDの松本社長によれば、「近年の調剤の売上高は私の予想を大きく超えて伸びている」そうである。

DgSの調剤強化は今後も加速するだろう。たとえば、調剤をほとんど取り扱っていない「コスモス薬品」は、今年に入って各地で「医療モール併設型」の物件開発を始めており、「DgS+病院+調剤薬局」が同じ敷地内に隣接する新しい医療モールの開発を一気に進めるとおもわれる。

10月に経営統合する「マツキヨココカラ&カンパニー」は、地域の調剤薬局チェーンとのM&Aに意欲的であり、「調剤併設DgS」と「調剤薬局」を同時展開することで、より密度の高い「調剤ドミナント」を構築しようとしている(2021年6月号参照)。

さらに今月号で紹介した「ツルハドラッグ」も、医療モールと同じ建物に入った次世代型の「調剤薬局」と「調剤併設DgS」を開発しており(8ページ参照)、DgS各社の調剤事業の拡大戦略は共通している。

アメリカのDgSは

売上の7割強が調剤

薬局・薬店からDgSへの業態開発に挑戦した初期のDgS企業の経営者は、アメリカのDgSの模倣からスタートした。しかし、現在のアメリカのDgSの売上構成比の70%以上は「調剤」で占められている。日本のDgSでもっとも調剤の売上構成比の高い「スギHD」で約22%(2020年決算)なので、調剤構成比という面では、現時点のアメリカと日本のDgSは似て非なる業態であるといっていい。

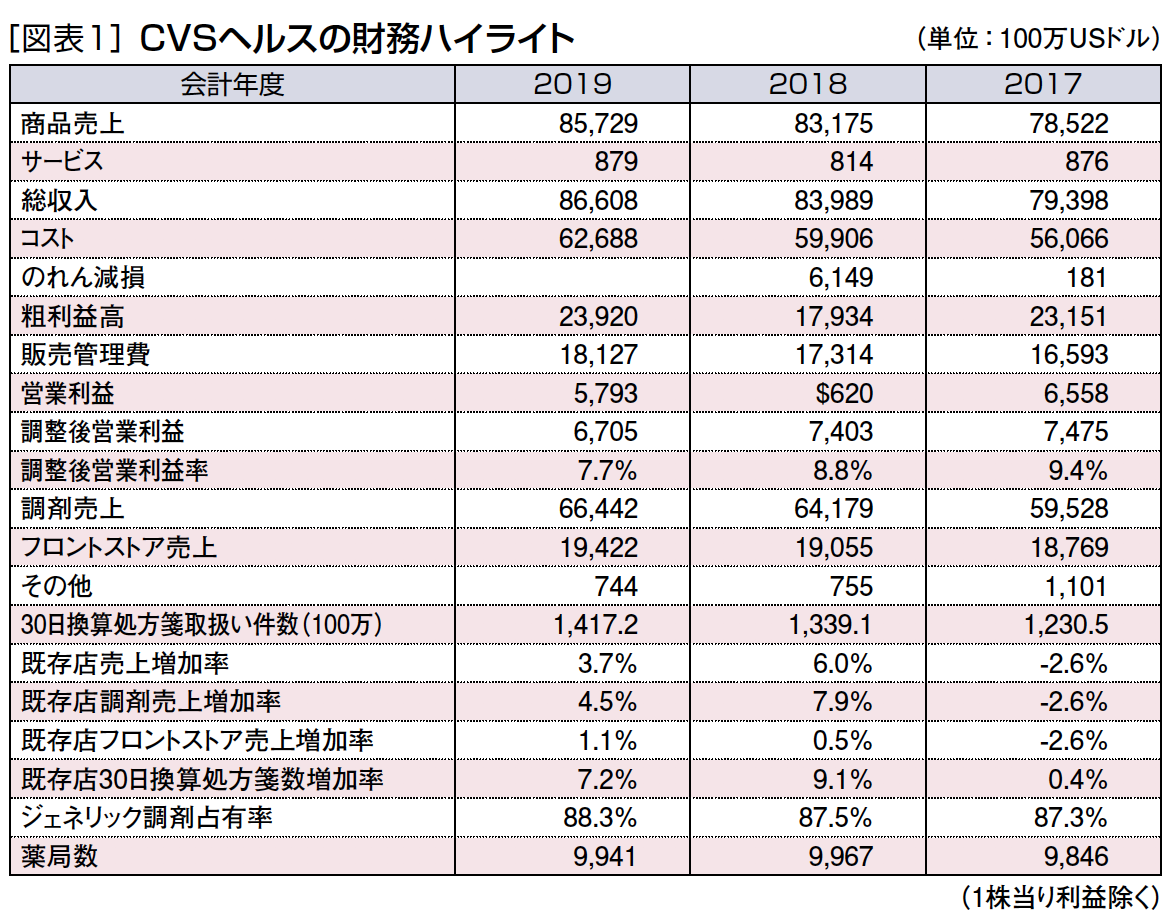

図表1は、アメリカのDgSで売上高が第2位の「CVSヘルス」の財務ハイライトをまとめたものである。CVSヘルスの商品売上に占める調剤売上の割合は約77%まで高まっていることがわかる。

売上の77%が調剤ということは、……続きは本誌をご覧ください

ラインロビングとは

小商圏 シェアの基本作戦

今月号で紹介したマツモトキヨシの郊外型店でも「精肉」「青果」をラインロビングしており、コンセッショナリー(売場貸し方式)ではあるが、ドラッグストア(DgS)で生鮮を取り扱うことが一般的になってきた。

ちなみに、マツモトキヨシの食品部門の売上構成比は10%弱と低いので、従来では考えられないチャレンジであることがわかる。

現在、「地域でもっとも便利な店」を目指すDgSは、ラインロビングにもっとも関心があるといっていい。しかし、新しいカテゴリー(商品群)を増やすラインロビングの目的は大きく変化している。かつての小売業のラインロビングの目的は、新しい商品群を増やして大型化することで、従来よりも商圏を拡大することが目的だった。広域からの集客を目指していたわけだ。

しかし、Amazonで何でも購入できる現代のラインロビングの目的は、狭小商圏の中で来店目的と来店頻度を増やし、限られた人口でも売上と客数を増やすことが目的である。DgSの1店当たりの商圏人口は1万人を切っており、今後は商圏人口7,000~5,000人の極小商圏が主戦場になる。

図表1は、狭小商圏時代のラインロビングの目的を整理した図である。オーバーストア、ネット販売の成長でリアル店舗の狭小商圏化が加速すると、近隣に住む固定客の買物目的を増やして、一人当たりの支出金額を増やす必要がある。 物目的を増やすためには新しい商品群をラインロビングしなければならない。つまり、ラインロビングとは、狭小商圏で成立させるための基本作戦なのである。

図表1は、狭小商圏時代のラインロビングの目的を整理した図である。オーバーストア、ネット販売の成長でリアル店舗の狭小商圏化が加速すると、近隣に住む固定客の買物目的を増やして、一人当たりの支出金額を増やす必要がある。 物目的を増やすためには新しい商品群をラインロビングしなければならない。つまり、ラインロビングとは、狭小商圏で成立させるための基本作戦なのである。

第1の方向性は

PI値100の核商品づくり

狭小商圏 シェアのためのラインロビングは、2つの方向性がある……続きは本誌をご覧ください

(×)浮動客をかき集める

(○)固定客を増やす

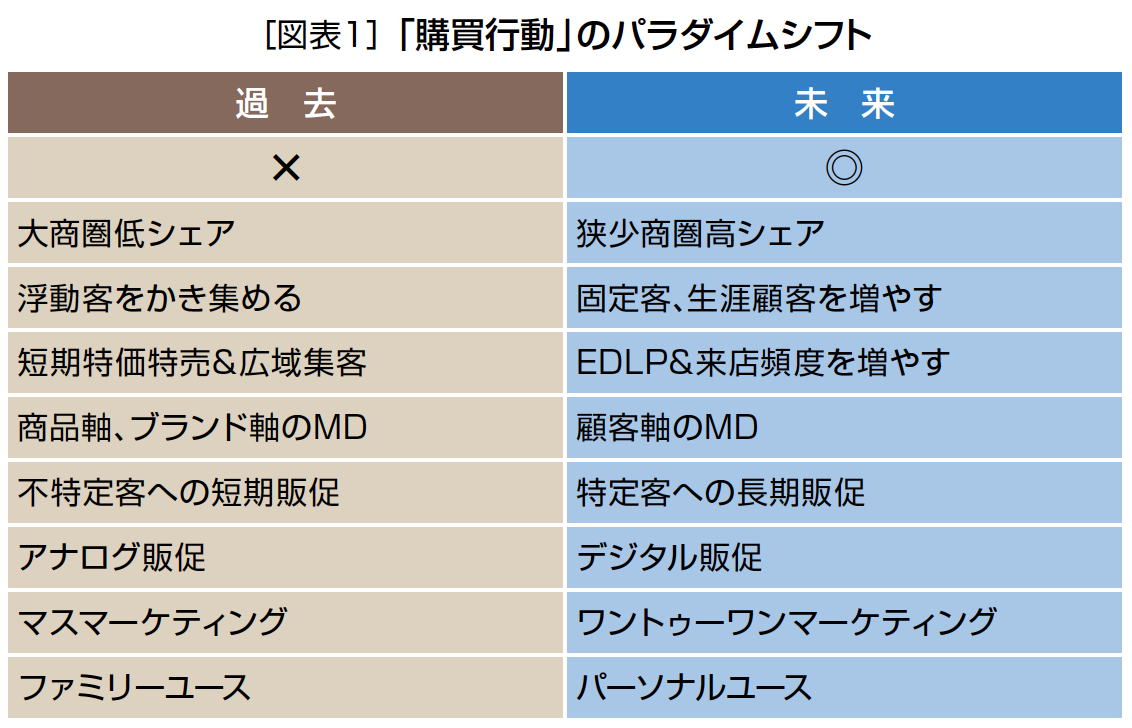

図表1は、ネット社会における「リアル小売業」のビフォーアフターをまとめたものである。第1の変化は、「狭小商圏化」が加速することである。

車で30分もかけて来店するような大商圏のリアル店舗は、Amazonなどのeコマースとの競争に弱い。

「コストコ」のようなAmazonにはない特別な来店目的を持つ業態以外は、大商圏立地の店舗は成立しにくくなる。

Amazonと共存できるリアル店舗は、「近くて便利」という価値を磨いた狭小商圏店舗だけになる日が来るかもしれない。

Amazonと共存できるリアル店舗は、「近くて便利」という価値を磨いた狭小商圏店舗だけになる日が来るかもしれない。

現在、ドラッグストア(DgS)の商圏人口は1万人を切っているが、引き続き大量出店を計画しているDgS企業は、人口7,000~5,000人という立地への出店も計画しはじめている。

7,000~5,000人の狭小商圏立地でも商売が成立するためには「ラインロビング」が不可欠の戦である。

新しいカテゴリーを増やすことで「来店目的」を増やし、一人当たりの支出金額を増やすことが、狭小商圏で成立させるためのセオリーである。

最近のDgSは、精肉、青果などの生鮮食品までラインロビングする事例が増えている。

人口減少、Amazonとの競争の中で、近い将来、「商圏人口3,000人」時代が到来するかもしれない。

第2の変化は、浮動客を広域からかき集めるような販促が廃れて、商圏内に住み、繰り返し来店してくれる「固定客」を増やすことが最重点の売上対策になることだ。

これからのリアル店舗にとってもっとも重要視すべき数値は「年間購入金額」である。

一般的に1店舗で1年間に6万円以上支出してくれる客をロイヤルカスタマー(固定客)と定義するが、狭小商圏内に住む年間購入金額の高い固定客を増やし、その店を信頼して通い続けてくれる「生涯顧客」を増やすことが、これからのリアル店舗にとってはもっとも重要な経営戦略に変わるだろう。

第3 の変化は、開店前に行列をつくるような「短期特価特売(ハイ&ロー)」の売り方が廃れて、価格と「売れ方」の波動をつくらない「EDLP(毎日低価格)」の売り方が主流になることである。

狭小商圏の商売は

「正直な商売」であるべき

狭小商圏時代に固定客に信頼される店づくりは、広域商圏時代の商売よりも難しい。広域商圏時代は、企業が儲かる商品を押し売りして、顧客を怒らせても、次から次に新規客が増えていた。

しかし、限られた商圏の固定客の繰り返し来店で成立する商売は、……続きは本誌をご覧ください

withコロナ時代は

短時間の買物が求められる

withコロナ時代は、消費者の購買行動が大きく変化していく。第1の変化は、狭い床面積の店舗に商品と人を詰め込み、効率を追求するという「日本型繁盛店」の売り方が敬遠されるようになり、EDLP(エブリデイロープライス。毎日低価格)への転換が本格的に進むことである。

「短期特価販売」による集客は、開店前に行列をつくり、特定の日に来店客が集中するために、Withコロナ時代の消費者は敬遠するようになる。プロモーション(非定番)よりも「定番売場」で商品を購入する客が増えていくだろう。

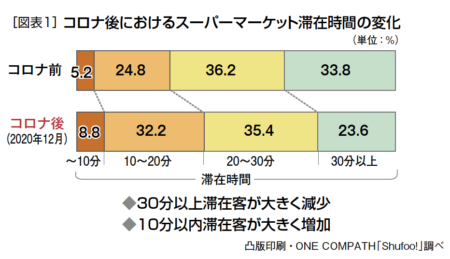

第2の変化は、買物客の「店での滞在時間」が短くなることである。凸版印刷によるコロナ前とコロナ後のスーパーマーケットの滞在時間の調査結果によれば、買物客の滞在時間はコロナ前と比較して明らかに短くなっている(図表1)。

スーパーマーケットに「30分以上滞在する買物客」は、コロナ前は来店客の33.8%を占めていたが、コロナ後の2020年12月では23.6%と大きく減少している。

スーパーマーケットに「30分以上滞在する買物客」は、コロナ前は来店客の33.8%を占めていたが、コロナ後の2020年12月では23.6%と大きく減少している。

一方で、「10分以内の滞在客」は、コロナ前の5.2%から、コロナ後には8.8%と増加している。店に長居したくない買物客にとって、「商品の発見のしやすさ」が重視されるようになり、定番売場の1商品あたりの陳列量が増えていく。また、一度来店したのだから「まとめ買いしたい」というニーズも高まる。

つまり、withコロナ時代の消費者は、「ショートタイムショッピング」と「ワンストップショッピング」の両方を求めるのだ。

狭小商圏で成立するには

ラインロビングが必要

第3の変化は、店舗の「狭小商圏化」が加速することである。最近、300坪型店舗が主流だったDgS(ドラッグストア)が、500~600坪の大型店舗を開店するケースが増えている。次の10年のDgSの最新標準店は500坪オーバーになるかもしれない。

かつての小売業の大型化は、今よりも商圏を拡大し、広域から集客することが目的だった。

しかし、狭小商圏時代の大型化は、……続きは本誌をご覧ください

Withコロナ時代は

買物時間が短くなる

Withコロナ時代は、消費者の購買行動が大きく変化していくだろう。第1の変化は、EDLP(エブリデイロープライス。毎日低価格)への転換が本格的に進むだろうということだ。

ポイント還元セールやチラシ販促などの「短期特価販売」による集客は、開店前に行列をつくり、特定の日に来店客が集中するために、withコロナ時代の消費者は敬遠するようになる。曜日による客数の波動をつくらないで、毎日安定して低価格で商品を供給することが、リアル小売業に求められる機能になる。

第2の変化は、狭い床面積の店舗に商品と人を詰め込み、効率を追求するという「日本型繁盛店」の売り方が敬遠されるようになることだ。ソーシャルディスタンスを保つためには、ある程度余裕を持った通路幅が必要になる。

第3の変化は、買物客の「店での滞在時間」が短くなることである。凸版印刷によるコロナ前とコロナ後のスーパーマーケットの滞在時間の調査結果によれば、買物客の滞在時間はコロナ前と比較して明らかに短くなっている。

たとえば、スーパーマーケットに「30分以上滞在する買物客」は、コロナ前は来店客の33.8%を占めていたが、コロナ後の2020年12月では23.6%と大きく減少している。一方で、「10分以内の滞在客」は、コロナ前の5.2%から、コロナ後には8.8%と増加している。

店に長居したくない買物客にとって、「商品の発見のしやすさ」が重視されるようになり、1商品あたりの陳列量が増える。その結果、店舗で取り扱うアイテム数が減少し、メーカー淘汰が進むことになる。

プロモーションよりも

プロモーションよりも

「定番」が重要になる

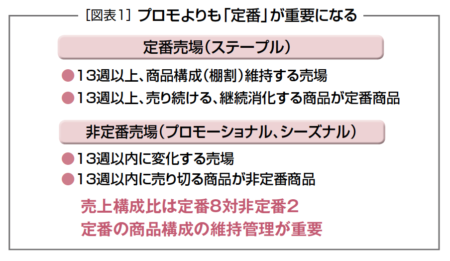

withコロナ時代は、プロモーション(非定番)よりも、ステープル(定番)売場の重要性が高まる。短期特価特売で広域から浮動客をかき集めるような販促が時代遅れになり、EDLP化した定番売場の買いやすさ、選びやすさを追求することが重要になる。

図表1は、定番と非定番の定義を改めて整理したものである。定番売場とは、13週間以上の期間にわたり商品構成(棚割の状態)を維持する売場であり、定番商品は13週間以上の期間にわたって継続集荷し、品切れさせないで売り続ける商品のことである。

一般的に、定番と非定番の売上構成比は8対2もしくは7対3と言われていた。コロナ以前から、プロモ売場よりも定番売場での購入率が高かったわけだ。

一方、……続きは本誌をご覧ください

オーバーストア時代に

大成長したドラッグストア

2月10日に『ドラッグストア拡大史』(日野眞克著・発行イースト・プレス)というドラッグストア(DgS)の歴史をまとめた書籍を発行した。書店やAmazonでも購入できる一般書である。この本は、1980年代の後半から1990年代の前半に始まったDgSの30年程度の成長史を、筆者なりになるべく客観的にまとめたつもりである。

DgSの成長史は、以下の3つの時代に分けることができる。第1次成長期は1980年代末期から1990年代後期にかけてである。第2次成長期は1990年代末期から2000年代末期の10年間、第3次成長期は2009年から2020年までの11年間である。

それぞれの時代にもっとも成長した企業の成功のエピソードを紹介すると同時に、第1次成長期に急成長したDgSが、なぜその後に衰退したのかといった「失敗の教訓」も紹介している。

それぞれの時代にもっとも成長した企業の成功のエピソードを紹介すると同時に、第1次成長期に急成長したDgSが、なぜその後に衰退したのかといった「失敗の教訓」も紹介している。

編集記者という仕事を生業(なりわい)にしている人間とは思えないほど人見知りで、業界団体の集まりにもほとんど参加しない筆者ではあるが、取材(フィールドワーク)と数値(データ)に基づいて、その時代にもっとも象徴的なエピソードを選んで編纂したつもりである。

私が月刊『販売革新』の編集記者を辞めて独立して、月刊MDを創刊した年が1997年である。丁度、DgSの第2次成長期が始まる時期である。

また、1997年は「山一証券」が経営破綻した年であり、平成バブルの真っただ中であった。

DgSが奇跡的ともいえる大成長を果たした時期は、昭和時代の「店不足時代」「右肩上がり経済時代」ではなかった。まともな業態が存在していなかった戦後の高度経済成長時代に成長した「日本型GMS」「スーパーマーケット」、1980年代から急成長した「ホームセンター」「コンビニ」とは異なり、DgSが成長した時代は、全国津々浦々にさまざまな業態が店舗展開しており、すでに「オーバーストア」「右肩下がり」の時代であった。

後発のDgSが成長する余地など残っていないように感じた人も多かった。事実、『販売革新』時代にDgSの取材を始めた頃、既に大企業に成長していた日本型GMSやホームセンターなどの大手小売業の人達は、DgSの急成長をほとんど評価していなかった。

「ただの安売り屋に過ぎない」「いつかは成長が止まるだろう」—etc. しかしDgSは、他の業態が停滞していた時期に、奇跡的ともいえる大成長を遂げた。「なぜDgSだけが成長できたのか?」という理由は本書を読んでもらいたい。

ドラッグストアの歴史は

ラインロビングの歴史

1997年の創刊以来25年目に突入した月刊MDは、「誰も知らない雑誌」からのスタートだった。出版社のいち編集者であった30代の人間が、個人で雑誌を創刊しても読者が集まるはずもなく、創刊当初はとにかくページ数を限界まで減らし、すべて白黒ページのローコスト経営で、しかも、まったく儲からなかった。意地で雑誌を発行し続けたようなものである。

創刊2年目の頃に、「毎月3日ずつ発行日を遅らせれば年間で11冊しか発行しなくてすむ。多分誰も気付かないからやってみようか」と真剣に考えたこともあったが、実際には24年間一度も途切れることなく、発行日に雑誌を出し続けている。

雑誌の知名度がないので、……続きは本誌をご覧ください

「浮動客」から「固定客」との

長期的な信頼関係づくりへ

図表1は、「購買行動」のパラダイムシフト(大きな変化)を過去と未来で比較したものである。まず次の10年の日本は、本格的な「人口減少&高齢化時代」に突入する。

図表1は、「購買行動」のパラダイムシフト(大きな変化)を過去と未来で比較したものである。まず次の10年の日本は、本格的な「人口減少&高齢化時代」に突入する。

消費者の購買行動の第1の変化は、「遠くから来店しない」「近くの店を好む」ということである。Amazonでなんでも購入できる時代のリアル小売業は、よほど差別化されたオリジナル商品とサーピスを提供する店以外は、広域集客よりも「狭小商圏高シェア」が重視されるようになる。

ドラッグストア(DgS)の商圏人口はすでに1店舗1万人を切っており、今後は7,000~5,000人の極小商圏への出店も始まるだろう。「近くて便利」「親切で接客がいい」というリアル店舗の価値を磨いて、狭小商圏で成立するリアル店舗をつくっていくことが、次の10年のもっとも重要な経営課題である。

狭小商圏化が進むと、バーゲンハンターのような顔の見えない「浮動客」をかき集めるような売り方ではなくて、狭小商圏に住む「固定客」に長期的に信頼される売り方が重要視される。つまり、「一元(いちげん)客相手」の商売ではなくて、固定客の「LTV(ライフタイムバリュー。生涯価値)」を高める長期的な商売への転換が求められる。

また、働く女性が大多数を占める時代は、「短期特価特売(ハイ&ロー)」は不公平な販促になる。働く

女性は、特売日に仕事があれば店に行けないからだ。「いつでもお買い得」のEDLP(エブリデーロープライス)が支持されるようになる。

ちなみに、「女性の労働率」は2015年の調査で、子育て世代(35~39歳)が72.4%、40~54歳の世代は75~78%と高い。5年前の調査でも、専業主婦よりも「働く女性」、つまり「共働き世帯」が大多数になっている。この傾向はさらに加速するだろう。

「商品軸」「ブランド軸」から

「顧客軸」のMDに転換

つまり、これからのリアル小売業のMD(マーチャンダイジング)は、「商品軸のMD」から「顧客軸のMD」へ転換することがますます重要になる(図表1)。そのためには……続きは本誌をご覧ください

小さな街に

大きな店をつくる

人口減少によって、リアル小売業の1店当りの商圏人口が減少する「狭小商圏時代」に突入している。ドラッグストア(DgS)の商圏人口は、1万人を割り込み、人口減少率の高い郊外立地では、近い将来は7,000人、5,000人といった「極小商圏」に出店するDgSも増えていく。

狭小商圏で成立させるために取り組むべきことは、買物目的を増やして、「ワンストップショッピング性」を高めることである。

そのためには、「ラインロビング」という技術が不可欠になる。ラインロビングとは、新しい商品群の品揃えに挑戦し、商品群単位で他の業態からシェアを奪う作戦のことである。

そのためには、「ラインロビング」という技術が不可欠になる。ラインロビングとは、新しい商品群の品揃えに挑戦し、商品群単位で他の業態からシェアを奪う作戦のことである。

薬局・薬店という業種店から業態化したDgSの歴史は、ラインロビングの歴史であったといっても過言ではない。今月号で紹介している「ウエルシア平塚店」は、従来のプロトタイプの300坪型の約2倍の600坪型の売場面積に挑戦している。大型化のために、精肉、青果、総菜などの新しいカテゴリーをラインロビングしている。

ラインロビングによって狭小商圏で成立できるようになるというロジックは図表1に図解した。

かつては売場面積を大型化することは、商圏を広げることが目的だった。しかし、狭小商圏時代の大型化は、少ない商圏人口でも成立させることが目的になる。

ラインロビングとは、商圏拡大がメインの目的ではないことが、かつての大型化との大きな違いである。

小売業の格言で、「小さな街に大きな店をつくる」という言葉がある。

大型化することで大商圏から集客する店は、周辺に近くて便利な店ができると、薄皮を剥がされるようにシェアを奪われていく。「小商圏高シェアの大きな店」が最後は強いという意味である。

固定客と新規客の

「来店頻度」を増やす

狭小商圏で客数を増やすためには、固定客と新規客の「来店頻度」を増やすことが重要である。ラインロビングによって新しい商品群がプラスされることで買物目的が増えて、お客の来店頻度が高まり、新規客も増える。

また、……続きは本誌をご覧ください

小売業の顧客満足対策の

第1が「徹底力」である

今月号の特集は、恒例の「ドラッグストア顧客満足度調査」である。今年も37社500店舗のドラッグストア(DgS)をミステリーショッパーが調査した。企業規模にもよるが、1社で9店~21店の複数店舗を調査している。毎年順位を決めるので、読者の関心がものすごく高い企画であるが、ランキングを付けることを目的とはしていないことをお断りしておく。

「顧客満足度調査」の目的は、多店舗展開する小売業にとっての最大の経営課題である「徹底力と標準化」の重要性を改めて啓蒙するためである。決められたことが全店で完全作業できる「徹底力」と、店と人によるバラツキの少ない状態である「標準化」の2つのレベルを可視化することが目的である。「徹底力と標準化」は、チェーンストアにとっての最大の経営課題であると同時に、最大の「顧客満足対策」であると本誌は考えている。

チェーンストアは、店舗数が増えれば増えるほど、1店1店の店舗現場の「完全作業力」と「徹底力」が、もっとも優先順位の高い「売上対策」「利益対策」になる。チェーンストアは、「小さな改善×店舗数×365日」によって、店数が多ければ多いほど、小さな改善が大きな成果に直結するビジネスモデルだからである。

たとえば、季節商品売場の早期展開の徹底力が高まり、「シーズンファーストバイ」(その季節の第1回目の売上高)をきちんと獲得したことで、1店舗1日500円×60日=3万円の季節商品の売上の機会損失を防いだとする。30店チェーンであれば、3万円×30店=90万円の売上増である。しかし、1,000店チェーンであれば、3万円×1,000店=3,000万円もの機会損失を防いだことに直結する。

コスト削減も同様。店内作業を仕組み化し、1店舗1日5人時の作業削減に成功したとする。1,000店チェーンであれば、5人時×365日×1,000店舗=182万5,000人時ものコストを下げられる。時給1,000円で計算すると、年間で18億2,500万円ものコスト削減効果がある。

つまりチェーンストアは、店数が増えれば増えるほど、小さく考えることが大切になる。過去10年で店舗数が何倍にも増えたDgSにとって、徹底力の向上は最大の経営課題のひとつである。世界最大の小売業である「ウォルマート」は、「Think Small」という言葉を使って、規模が大きくなればなるほど小さく考えることの重要性を伝えている。

小売業の顧客満足対策の

第2が「標準化」である

また、チェーンストアは、「標準化」することで、人による「バラツキ」をなくし、どの店に行っても、一定の範囲で「均質化」された良質なサービスを受けられる仕組みである。

「マニュアル化」と「OJTによる教育訓練」は、コスト削減が目的ではなくて、標準化による顧客満足の最大化が目的である。一人で10~15店を管理するSV(スーパーバイザー)やBSV(ビューティスーパーバイザー)のもっとも重要な役割は、自分が担当する店舗のバラツキを減らすことである。

そのためには……続きは本誌をご覧ください

年1,000店の出店続ける

ダラー・ジェネラル

今月の特集で紹介した食品強化型ドラッグストア(DgS)「ゲンキー」のように、人口が減少し、高齢化率が上昇する地方都市の「過疎地」立地に敢えて出店する経営戦略が注目されている。

小売業は「立地産業」と呼ばれ、人口の増加している地域に出店するのがセオリーである。しかし、あえて人口5,000~7,000人の人口減少立地に「逆張り出店」することで、残存者利益を獲得し、需要を総取りする作戦である。

アメリカでもルーラル(田舎)立地に高密度でドミナント出店し、大量出店を継続しているチェーンストアがあるので、アメリカの田舎立地に出店する業態について解説する。

その前に、最近のアメリカ小売業の3つのトレンドについて説明する。第1は、大型ショッピングモールの大量閉店である。近年、ショッピングモールに入居している核店舗のデパートやGMSの閉店が相次いだ。さらにコロナ禍の中で、ショッピングモールにテナント出店するアパレルなどの専門店の倒産も続出した。

第2は、世界最大の小売業「ウォルマート」や大手ホームセンターの「ホームデポ」のように新規出店をほとんどしないで、デジタルシフトによって売上を増やしているグループである。この2社は、「オンライン」と「リアル」の買物体験を融合し、既存店の売上高を増やしている。たとえば、「オンラインで注文し店舗受け取り」「オンラインで注文して宅配」「在庫のない商品のお取り寄せ」などの新しい買物体験を提供することで、店舗数は増えなくても売上高を増やしている。

第3は、大量出店を継続している「小型の小商圏業態」である。代表的な企業は「ダラー・ジェネラル」「アルディ」である。両社とも人口の少ない立地に出店できる売場面積300坪程度の「小商圏小型ディスカウンター」である。ダラー・ジェネラルは、ほとんどの商品が10ドル以下で売られ、2020年1月末で全米45州に16,278店舗を展開。アメリカは50州なので、まだ出店していないエリアが残っており、アメリカでもっとも成長余地の大きいリアル小売企業として注目されている。

ダラー・ジェネラルの店舗の多くは、大型店が少ない人口1万人以下の郊外やルーラル(田舎)地域に展開されている。今期、1万6,000店目の開店を含み975ヵ所の新規開店、1,024店舗を改装、100ヵ所の店舗を移転した。これら店舗網で全米45州をカバー、人口の75%以上が店舗から半径5マイル(約8㎞)以内に住んでいる小商圏店舗である。

ダラー・ジェネラルのような業態の大きな特徴は……続きは本誌をご覧ください

第3次成長期に伸びたDgSは

「店舗年齢」が若いことが共通点

ドラッグストア(DgS)が業態として大きく成長した時期は、大きく3つの時代に分けることができる。第1次成長期は、1980年代末から1998年頃である。1987年(昭和62年)7月に開店した都市型ドラッグストア「マツモトキヨシ上野アメ横店」(1階14坪、2階12坪)の爆発的なヒットが、「ドラッグストア」という業態名を日本人に定着させたといってもいい。

また、郊外立地では大店法の規制にかからない「売場面積150坪以下のDgS」が全国で続々と開店した時期である。

第2次成長期は、大店法が廃止された1999年から2008年頃である。大店法規制下で成長した150坪型DgSが競争力を失い、250~300坪型の大型DgSの業態開発が進んだ時期である。そして、第3次成長期は、平成時代の最後の10年間である2009年から2020年までの期間である。

図表1は、主要なDgS企業の2009年決算期と2020年決算期の売上高を比較し、この11年間で売上高を何倍に増やしたかを示したものだ。この11年間で売上高を大きく増やした企業が「クスリのアオキ(6.1倍)」「ウエルシアHD(4.4倍)」「コスモス薬品(3.9倍)」「ツルハHD(3.3倍)」である。

DgSの「第3次成長期」に大きく成長したDgS企業の共通点は、「店舗年齢を若く維持した」ことである。チェーンストアにとって店舗はもっとも重要な「ブランド」であり、ブランドは常に磨き続けなければならない。メーカーが「リ・ブランディング」することで、ブランドの価値を高め続けることと同じである。

小売業の場合は、計画的に店舗年齢の古い既存店の「スクラップ&ビルド」を繰り返し、「店舗年齢」を若く保つことがリ・ブランディングである。店舗年齢は、古い既存店を「全面改装」もしくは「移転増床」した時点で「ゼロ歳(年)」に戻る。チェーンストアの場合は、店舗年齢を5年(歳)に維持することが原則といわれている。

10年ほど前、アメリカのDgS「ウォルグリーン」の店舗数が3,000店舗前後の時代に、ウォルグリーンのシカゴ本社で「平均の店舗年齢は何年ですか?」と質問したところ、「5年です」と即座に回答したことを鮮明に覚えている。

第3次成長期に飛躍した「ツルハHD」と「ウエルシアHD」は、M&A・合併によって急成長したと思われているが、M&Aと同時に既存店の改装に積極的に投資したことが共通点である。

ツルハHDは、M&Aした企業の既存店のスクラップ&ビルドに投資することで、グループ企業の店舗年齢を若くし、既存店の業績を改善することを重視した。約3年前に、当時の社長の「堀川政司」氏にツルハグループの店舗年齢を聞いたところ、「6.6年」という回答があった。すでにグループで2,000店を突破した時期にもかかわらず、店舗年齢を若く維持しているのは凄いと思ったものである。

ツルハHDは、第3次成長期の期間、毎年100店近く新規出店していると同時に、毎年コンスタントに30店程度閉店しており、スクラップ&ビルドと新規出店(M&A含む)の両面で開発予算を立てていることがわかる。

ウエルシアHDも、合併企業の店舗を「ウエルシアモデル」(調剤併設、深夜営業、カウンセリング、介護)と呼ばれる業態に店舗改装することで、合併先の店舗の既存店の業績を改善させている。

単にM&Aで店舗数と売上高が増えたのではなくて、店舗改装によって既存店の競争力を高めたことが、第3次成長期に躍進したウエルシアHDとツルハHDの共通点であると思う。積極的に既存店を改装することによって、店舗年齢の古い既存店の割合を減少させているわけだ。

店舗年齢の若い

直営出店にこだわる

また、コスモス薬品、クスリのアオキ、ゲンキーなどのM&Aに頼らず直営で店舗数を増やしてきた企業の店舗年齢も若い。コスモス薬品の代表取締役社長の横山英昭氏は、決算発表のときに「われわれは……続きは本誌をご覧ください

地上波のCMの影響力が

大きく低下している

消費者との接点である「店頭をメディア化すべき」という主張は、10年以上前からの本誌の一貫した提言である。商品・ブランドを育成するマーケティングの主戦場として、リアル店舗が大きく注目されるようになった。店内カメラ、携帯の位置情報取得技術、サイネージの低コスト化などデジタル技術の発達と普及によって、店頭メディア化の機は熟したと思う。

テレビなどのオールドメディアの影響力低下も、店頭のメディア化に拍車をかけるだろう。

従来のメーカー、小売企業にとって「売れ筋」を育成するための最大のメディアはテレビ広告だった。メーカーの営業マンと小売業のバイヤーとの商談の際には、「この新製品は〇〇GRPのテレビ広告を入れますからぜひ採用してください」(メーカーの営業マン)、「そんなにテレビCMを入れるなら間違いなく売れるからぜひ販売しましょう」(小売業のバイヤー)という会話が日常茶飯事だった。小売業のバイヤーが商品を仕入れる唯一の目安が「テレビ広告出稿量」だったといってもいい。

しかし、地上波のテレビCMの影響力は年々低下している。その象徴的な出来事が、地上波で放映せず、YouTube配信のみにした「アースモンダミンカップ」のゴルフ中継である。例年、テレビ朝日で独占放映していたのだが、今年はYouTubeの4チャンネルに限定した動画のライブ配信だった。

今年はコロナで無観客試合であること、地上波の放映権料が高いこと、テレビクルーの人数が多すぎて感染リスクが高いことなど、さまざまな理由があったと思うが、大きな決断であったと思う。

結果的には、ゴルフファンの評判はすこぶるよかった。従来の地上波のゴルフ中継は、試合が終了した後の録画中継である。

以前は、情報を遮断していたので録画でも視聴者は結果がわからなかったが、現在は現地で観戦している観客がTwitterで拡散すれば、試合前に当然のように結果がわかる。

「結果をいうなよ」というゴルフファンの嘆きを聞いたことは一度や二度ではない。

しかし、今回のYouTubeのライブ配信は生中継だったので、ゴルフファンの評判はよかった。さらに、4チャンネルにすることで、スタートホールや注目ホールだけを放映したり、インタビューだけを流すチャンネルもあり、視聴者のさまざまなニーズに対応していた。

今後、地上波テレビの影響力はさらに低下し、インターネット、SNS、店頭などのさまざまなメディアの中のワンオブゼムになるだろう。アースモンダミンカップのYouTube限定配信は、時代の最先端を行く大英断であったと思う。

テレビの視聴率では

購入結果がわからない

Amazonなどのオンラインメディアの世界では、クリック履歴、購買履歴、顧客データと販売データが一元管理されている。その結果、…続きは本誌をご覧ください

商業界滅びるとも

商業界精神は死なず

今月号では、筆者が独立直前まで在籍し、今年4月に経営破綻した「商業界」の後輩に、「商業界滅びるとも、商業界精神は死なず」という寄稿文を、「流川通」というペンネームで投稿してもらった。

残念ながら商業界は経営破綻したが、商業の歴史に残る多くの経営者に影響を与えてきた「商業界精神」と「商売十訓」は普遍的な価値観であり、後世に伝えるべき歴史的な精神であると考える。詳細は、流川通さんの本文を参照してもらいたい。

「愚者は経験に学び、賢者は歴史に学ぶ」という言葉は、初代ドイツ帝国宰相のビスマルクが残した言葉である。個人の「経験知」ではなくて、歴史を学ぶことは多くの先人たちの「集合知」を勉強することである。集合知を知ることは、未来への正しい判断を導くものであるという格言である。未来への経営判断を間違わないためにも歴史を学ぶ必要がある。

「商業界精神」と「商売十訓」は、商人の歴史を研究し、長い期間の歴史の風雪を乗り越えて語り継がれた普遍的な価値観や哲学を、現代の言葉に編纂したものである。商売十訓に書かれている言葉は、当時の多くの商人達に多大な影響を与えた。たとえば商業の「暗黒面」に堕ちそうになった時に、商売十訓に書かれている言葉で救われた小売業経営者も多かったと思う。

商売には、「王道」と「覇道」がある。商売十訓は、「自分たちだけが儲かればいい」という商売の「覇道」の暗黒面に堕ちるのではなくて、従業員や社会の幸せに貢献する「王道」を進むべきという戒めを言葉にしたバイブルである。

商業界精神の中に、「経営者の個人の財布と会社の財布を明確に分けることが、個人商店から企業に変わるための分岐点である」という趣旨の言葉がある。筆者も零細企業を経営しているからよくわかるのだが、「自分が人生を賭けてつくった会社の金を自分のために使って何が悪い」という考え方は正直いってすごく理解できる。

昔の八百屋の旦那が、現金の入ったカゴから今日の飲み代を取って飲みに行くという落語のくだりにも激しく共感できる。お恥ずかしい話だが、たまに税務署が入ると、「社長これは公私混同ですよ」といわれて追徴金を取られたこともある。

しかし、ドラッグストア(DgS)の「国盗り物語」の30年程度の歴史を見ても、個人の財布と会社の財布を公私混同した経営者の多くは、経営悪化という結末に至っている。現在も生き残っているDgS企業の経営者の多くは、零細規模だった最初から個人と会社の財布を分けるというルールを徹底した企業が大半である。

やはり歴史に記録された格言を勉強することは、未来を知ることにつながるのだと思う。

新型コロナで悪徳商人の

暗黒面への誘惑が強まる

第3次世界大戦は、国と国との戦いではなくて、ウイルスとの戦争だったと歴史に記録されるだろう。こういう絶体絶命の大混乱期にこそ、「商人道」の原点にもどることが大切である。

『商いの原点』(童門冬二著)という江戸期の商人のことを書いた本を読むと、現代にも通じる話がたくさん書かれている。同書によれば、徳川八代将軍(徳川吉宗)が「享保の改革」を行った時期に、「商人道」を確立しようという動きが、日本全国で起こったと歴史に記録されている。

享保の改革以前は、「元禄バブル」が崩壊し、幕府や藩の財政は悪化し、人心はすさみ、金儲けのために客を騙して富を得る「悪徳商人」が、跳梁跋扈した時代でもあった。

しかし、…続きは本誌をご覧ください