オーバーストア時代に

大成長したドラッグストア

2月10日に『ドラッグストア拡大史』(日野眞克著・発行イースト・プレス)というドラッグストア(DgS)の歴史をまとめた書籍を発行した。書店やAmazonでも購入できる一般書である。この本は、1980年代の後半から1990年代の前半に始まったDgSの30年程度の成長史を、筆者なりになるべく客観的にまとめたつもりである。

DgSの成長史は、以下の3つの時代に分けることができる。第1次成長期は1980年代末期から1990年代後期にかけてである。第2次成長期は1990年代末期から2000年代末期の10年間、第3次成長期は2009年から2020年までの11年間である。

それぞれの時代にもっとも成長した企業の成功のエピソードを紹介すると同時に、第1次成長期に急成長したDgSが、なぜその後に衰退したのかといった「失敗の教訓」も紹介している。

それぞれの時代にもっとも成長した企業の成功のエピソードを紹介すると同時に、第1次成長期に急成長したDgSが、なぜその後に衰退したのかといった「失敗の教訓」も紹介している。

編集記者という仕事を生業(なりわい)にしている人間とは思えないほど人見知りで、業界団体の集まりにもほとんど参加しない筆者ではあるが、取材(フィールドワーク)と数値(データ)に基づいて、その時代にもっとも象徴的なエピソードを選んで編纂したつもりである。

私が月刊『販売革新』の編集記者を辞めて独立して、月刊MDを創刊した年が1997年である。丁度、DgSの第2次成長期が始まる時期である。

また、1997年は「山一証券」が経営破綻した年であり、平成バブルの真っただ中であった。

DgSが奇跡的ともいえる大成長を果たした時期は、昭和時代の「店不足時代」「右肩上がり経済時代」ではなかった。まともな業態が存在していなかった戦後の高度経済成長時代に成長した「日本型GMS」「スーパーマーケット」、1980年代から急成長した「ホームセンター」「コンビニ」とは異なり、DgSが成長した時代は、全国津々浦々にさまざまな業態が店舗展開しており、すでに「オーバーストア」「右肩下がり」の時代であった。

後発のDgSが成長する余地など残っていないように感じた人も多かった。事実、『販売革新』時代にDgSの取材を始めた頃、既に大企業に成長していた日本型GMSやホームセンターなどの大手小売業の人達は、DgSの急成長をほとんど評価していなかった。

「ただの安売り屋に過ぎない」「いつかは成長が止まるだろう」—etc. しかしDgSは、他の業態が停滞していた時期に、奇跡的ともいえる大成長を遂げた。「なぜDgSだけが成長できたのか?」という理由は本書を読んでもらいたい。

ドラッグストアの歴史は

ラインロビングの歴史

1997年の創刊以来25年目に突入した月刊MDは、「誰も知らない雑誌」からのスタートだった。出版社のいち編集者であった30代の人間が、個人で雑誌を創刊しても読者が集まるはずもなく、創刊当初はとにかくページ数を限界まで減らし、すべて白黒ページのローコスト経営で、しかも、まったく儲からなかった。意地で雑誌を発行し続けたようなものである。

創刊2年目の頃に、「毎月3日ずつ発行日を遅らせれば年間で11冊しか発行しなくてすむ。多分誰も気付かないからやってみようか」と真剣に考えたこともあったが、実際には24年間一度も途切れることなく、発行日に雑誌を出し続けている。

雑誌の知名度がないので、……続きは本誌をご覧ください

「浮動客」から「固定客」との

長期的な信頼関係づくりへ

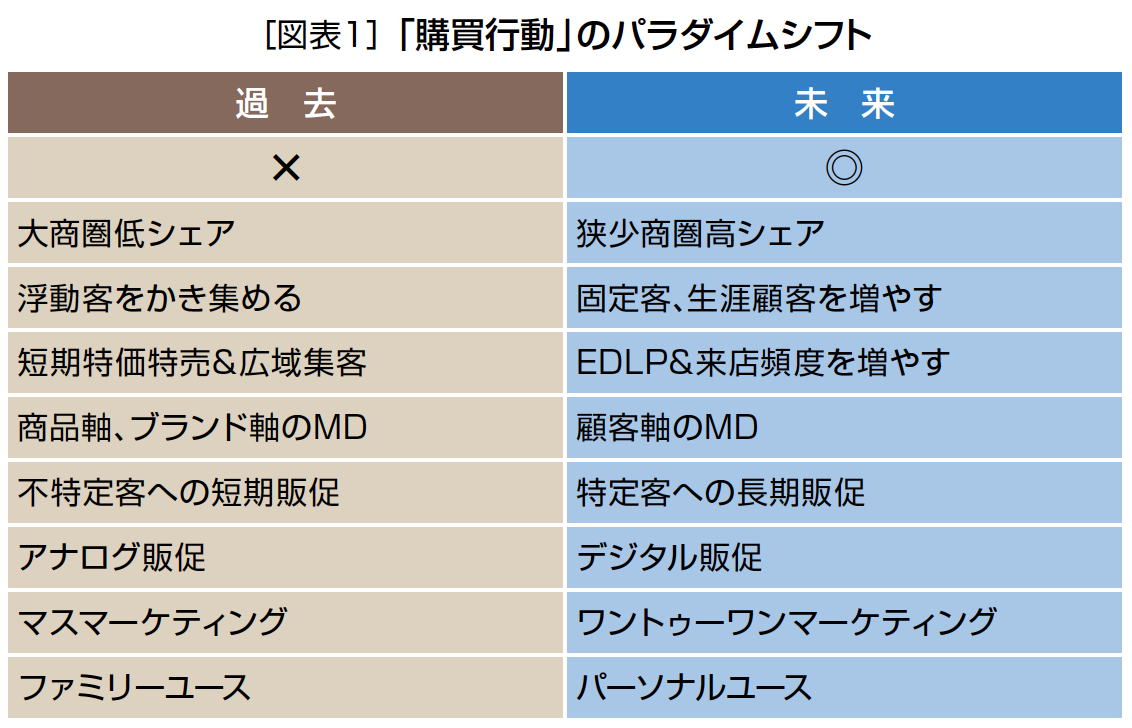

図表1は、「購買行動」のパラダイムシフト(大きな変化)を過去と未来で比較したものである。まず次の10年の日本は、本格的な「人口減少&高齢化時代」に突入する。

図表1は、「購買行動」のパラダイムシフト(大きな変化)を過去と未来で比較したものである。まず次の10年の日本は、本格的な「人口減少&高齢化時代」に突入する。

消費者の購買行動の第1の変化は、「遠くから来店しない」「近くの店を好む」ということである。Amazonでなんでも購入できる時代のリアル小売業は、よほど差別化されたオリジナル商品とサーピスを提供する店以外は、広域集客よりも「狭小商圏高シェア」が重視されるようになる。

ドラッグストア(DgS)の商圏人口はすでに1店舗1万人を切っており、今後は7,000~5,000人の極小商圏への出店も始まるだろう。「近くて便利」「親切で接客がいい」というリアル店舗の価値を磨いて、狭小商圏で成立するリアル店舗をつくっていくことが、次の10年のもっとも重要な経営課題である。

狭小商圏化が進むと、バーゲンハンターのような顔の見えない「浮動客」をかき集めるような売り方ではなくて、狭小商圏に住む「固定客」に長期的に信頼される売り方が重要視される。つまり、「一元(いちげん)客相手」の商売ではなくて、固定客の「LTV(ライフタイムバリュー。生涯価値)」を高める長期的な商売への転換が求められる。

また、働く女性が大多数を占める時代は、「短期特価特売(ハイ&ロー)」は不公平な販促になる。働く

女性は、特売日に仕事があれば店に行けないからだ。「いつでもお買い得」のEDLP(エブリデーロープライス)が支持されるようになる。

ちなみに、「女性の労働率」は2015年の調査で、子育て世代(35~39歳)が72.4%、40~54歳の世代は75~78%と高い。5年前の調査でも、専業主婦よりも「働く女性」、つまり「共働き世帯」が大多数になっている。この傾向はさらに加速するだろう。

「商品軸」「ブランド軸」から

「顧客軸」のMDに転換

つまり、これからのリアル小売業のMD(マーチャンダイジング)は、「商品軸のMD」から「顧客軸のMD」へ転換することがますます重要になる(図表1)。そのためには……続きは本誌をご覧ください

小さな街に

大きな店をつくる

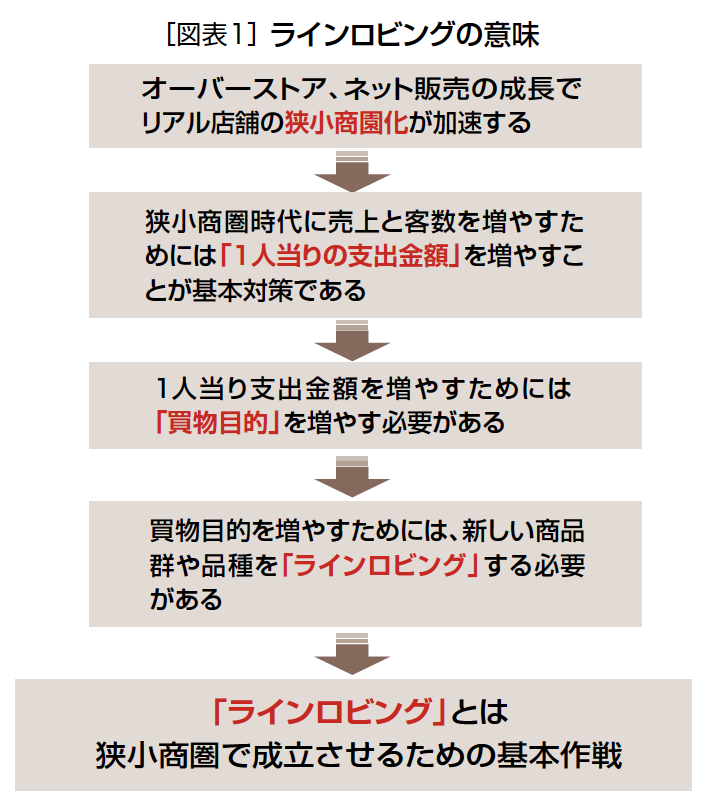

人口減少によって、リアル小売業の1店当りの商圏人口が減少する「狭小商圏時代」に突入している。ドラッグストア(DgS)の商圏人口は、1万人を割り込み、人口減少率の高い郊外立地では、近い将来は7,000人、5,000人といった「極小商圏」に出店するDgSも増えていく。

狭小商圏で成立させるために取り組むべきことは、買物目的を増やして、「ワンストップショッピング性」を高めることである。

そのためには、「ラインロビング」という技術が不可欠になる。ラインロビングとは、新しい商品群の品揃えに挑戦し、商品群単位で他の業態からシェアを奪う作戦のことである。

そのためには、「ラインロビング」という技術が不可欠になる。ラインロビングとは、新しい商品群の品揃えに挑戦し、商品群単位で他の業態からシェアを奪う作戦のことである。

薬局・薬店という業種店から業態化したDgSの歴史は、ラインロビングの歴史であったといっても過言ではない。今月号で紹介している「ウエルシア平塚店」は、従来のプロトタイプの300坪型の約2倍の600坪型の売場面積に挑戦している。大型化のために、精肉、青果、総菜などの新しいカテゴリーをラインロビングしている。

ラインロビングによって狭小商圏で成立できるようになるというロジックは図表1に図解した。

かつては売場面積を大型化することは、商圏を広げることが目的だった。しかし、狭小商圏時代の大型化は、少ない商圏人口でも成立させることが目的になる。

ラインロビングとは、商圏拡大がメインの目的ではないことが、かつての大型化との大きな違いである。

小売業の格言で、「小さな街に大きな店をつくる」という言葉がある。

大型化することで大商圏から集客する店は、周辺に近くて便利な店ができると、薄皮を剥がされるようにシェアを奪われていく。「小商圏高シェアの大きな店」が最後は強いという意味である。

固定客と新規客の

「来店頻度」を増やす

狭小商圏で客数を増やすためには、固定客と新規客の「来店頻度」を増やすことが重要である。ラインロビングによって新しい商品群がプラスされることで買物目的が増えて、お客の来店頻度が高まり、新規客も増える。

また、……続きは本誌をご覧ください

小売業の顧客満足対策の

第1が「徹底力」である

今月号の特集は、恒例の「ドラッグストア顧客満足度調査」である。今年も37社500店舗のドラッグストア(DgS)をミステリーショッパーが調査した。企業規模にもよるが、1社で9店~21店の複数店舗を調査している。毎年順位を決めるので、読者の関心がものすごく高い企画であるが、ランキングを付けることを目的とはしていないことをお断りしておく。

「顧客満足度調査」の目的は、多店舗展開する小売業にとっての最大の経営課題である「徹底力と標準化」の重要性を改めて啓蒙するためである。決められたことが全店で完全作業できる「徹底力」と、店と人によるバラツキの少ない状態である「標準化」の2つのレベルを可視化することが目的である。「徹底力と標準化」は、チェーンストアにとっての最大の経営課題であると同時に、最大の「顧客満足対策」であると本誌は考えている。

チェーンストアは、店舗数が増えれば増えるほど、1店1店の店舗現場の「完全作業力」と「徹底力」が、もっとも優先順位の高い「売上対策」「利益対策」になる。チェーンストアは、「小さな改善×店舗数×365日」によって、店数が多ければ多いほど、小さな改善が大きな成果に直結するビジネスモデルだからである。

たとえば、季節商品売場の早期展開の徹底力が高まり、「シーズンファーストバイ」(その季節の第1回目の売上高)をきちんと獲得したことで、1店舗1日500円×60日=3万円の季節商品の売上の機会損失を防いだとする。30店チェーンであれば、3万円×30店=90万円の売上増である。しかし、1,000店チェーンであれば、3万円×1,000店=3,000万円もの機会損失を防いだことに直結する。

コスト削減も同様。店内作業を仕組み化し、1店舗1日5人時の作業削減に成功したとする。1,000店チェーンであれば、5人時×365日×1,000店舗=182万5,000人時ものコストを下げられる。時給1,000円で計算すると、年間で18億2,500万円ものコスト削減効果がある。

つまりチェーンストアは、店数が増えれば増えるほど、小さく考えることが大切になる。過去10年で店舗数が何倍にも増えたDgSにとって、徹底力の向上は最大の経営課題のひとつである。世界最大の小売業である「ウォルマート」は、「Think Small」という言葉を使って、規模が大きくなればなるほど小さく考えることの重要性を伝えている。

小売業の顧客満足対策の

第2が「標準化」である

また、チェーンストアは、「標準化」することで、人による「バラツキ」をなくし、どの店に行っても、一定の範囲で「均質化」された良質なサービスを受けられる仕組みである。

「マニュアル化」と「OJTによる教育訓練」は、コスト削減が目的ではなくて、標準化による顧客満足の最大化が目的である。一人で10~15店を管理するSV(スーパーバイザー)やBSV(ビューティスーパーバイザー)のもっとも重要な役割は、自分が担当する店舗のバラツキを減らすことである。

そのためには……続きは本誌をご覧ください

年1,000店の出店続ける

ダラー・ジェネラル

今月の特集で紹介した食品強化型ドラッグストア(DgS)「ゲンキー」のように、人口が減少し、高齢化率が上昇する地方都市の「過疎地」立地に敢えて出店する経営戦略が注目されている。

小売業は「立地産業」と呼ばれ、人口の増加している地域に出店するのがセオリーである。しかし、あえて人口5,000~7,000人の人口減少立地に「逆張り出店」することで、残存者利益を獲得し、需要を総取りする作戦である。

アメリカでもルーラル(田舎)立地に高密度でドミナント出店し、大量出店を継続しているチェーンストアがあるので、アメリカの田舎立地に出店する業態について解説する。

その前に、最近のアメリカ小売業の3つのトレンドについて説明する。第1は、大型ショッピングモールの大量閉店である。近年、ショッピングモールに入居している核店舗のデパートやGMSの閉店が相次いだ。さらにコロナ禍の中で、ショッピングモールにテナント出店するアパレルなどの専門店の倒産も続出した。

第2は、世界最大の小売業「ウォルマート」や大手ホームセンターの「ホームデポ」のように新規出店をほとんどしないで、デジタルシフトによって売上を増やしているグループである。この2社は、「オンライン」と「リアル」の買物体験を融合し、既存店の売上高を増やしている。たとえば、「オンラインで注文し店舗受け取り」「オンラインで注文して宅配」「在庫のない商品のお取り寄せ」などの新しい買物体験を提供することで、店舗数は増えなくても売上高を増やしている。

第3は、大量出店を継続している「小型の小商圏業態」である。代表的な企業は「ダラー・ジェネラル」「アルディ」である。両社とも人口の少ない立地に出店できる売場面積300坪程度の「小商圏小型ディスカウンター」である。ダラー・ジェネラルは、ほとんどの商品が10ドル以下で売られ、2020年1月末で全米45州に16,278店舗を展開。アメリカは50州なので、まだ出店していないエリアが残っており、アメリカでもっとも成長余地の大きいリアル小売企業として注目されている。

ダラー・ジェネラルの店舗の多くは、大型店が少ない人口1万人以下の郊外やルーラル(田舎)地域に展開されている。今期、1万6,000店目の開店を含み975ヵ所の新規開店、1,024店舗を改装、100ヵ所の店舗を移転した。これら店舗網で全米45州をカバー、人口の75%以上が店舗から半径5マイル(約8㎞)以内に住んでいる小商圏店舗である。

ダラー・ジェネラルのような業態の大きな特徴は……続きは本誌をご覧ください

第3次成長期に伸びたDgSは

「店舗年齢」が若いことが共通点

ドラッグストア(DgS)が業態として大きく成長した時期は、大きく3つの時代に分けることができる。第1次成長期は、1980年代末から1998年頃である。1987年(昭和62年)7月に開店した都市型ドラッグストア「マツモトキヨシ上野アメ横店」(1階14坪、2階12坪)の爆発的なヒットが、「ドラッグストア」という業態名を日本人に定着させたといってもいい。

また、郊外立地では大店法の規制にかからない「売場面積150坪以下のDgS」が全国で続々と開店した時期である。

第2次成長期は、大店法が廃止された1999年から2008年頃である。大店法規制下で成長した150坪型DgSが競争力を失い、250~300坪型の大型DgSの業態開発が進んだ時期である。そして、第3次成長期は、平成時代の最後の10年間である2009年から2020年までの期間である。

図表1は、主要なDgS企業の2009年決算期と2020年決算期の売上高を比較し、この11年間で売上高を何倍に増やしたかを示したものだ。この11年間で売上高を大きく増やした企業が「クスリのアオキ(6.1倍)」「ウエルシアHD(4.4倍)」「コスモス薬品(3.9倍)」「ツルハHD(3.3倍)」である。

DgSの「第3次成長期」に大きく成長したDgS企業の共通点は、「店舗年齢を若く維持した」ことである。チェーンストアにとって店舗はもっとも重要な「ブランド」であり、ブランドは常に磨き続けなければならない。メーカーが「リ・ブランディング」することで、ブランドの価値を高め続けることと同じである。

小売業の場合は、計画的に店舗年齢の古い既存店の「スクラップ&ビルド」を繰り返し、「店舗年齢」を若く保つことがリ・ブランディングである。店舗年齢は、古い既存店を「全面改装」もしくは「移転増床」した時点で「ゼロ歳(年)」に戻る。チェーンストアの場合は、店舗年齢を5年(歳)に維持することが原則といわれている。

10年ほど前、アメリカのDgS「ウォルグリーン」の店舗数が3,000店舗前後の時代に、ウォルグリーンのシカゴ本社で「平均の店舗年齢は何年ですか?」と質問したところ、「5年です」と即座に回答したことを鮮明に覚えている。

第3次成長期に飛躍した「ツルハHD」と「ウエルシアHD」は、M&A・合併によって急成長したと思われているが、M&Aと同時に既存店の改装に積極的に投資したことが共通点である。

ツルハHDは、M&Aした企業の既存店のスクラップ&ビルドに投資することで、グループ企業の店舗年齢を若くし、既存店の業績を改善することを重視した。約3年前に、当時の社長の「堀川政司」氏にツルハグループの店舗年齢を聞いたところ、「6.6年」という回答があった。すでにグループで2,000店を突破した時期にもかかわらず、店舗年齢を若く維持しているのは凄いと思ったものである。

ツルハHDは、第3次成長期の期間、毎年100店近く新規出店していると同時に、毎年コンスタントに30店程度閉店しており、スクラップ&ビルドと新規出店(M&A含む)の両面で開発予算を立てていることがわかる。

ウエルシアHDも、合併企業の店舗を「ウエルシアモデル」(調剤併設、深夜営業、カウンセリング、介護)と呼ばれる業態に店舗改装することで、合併先の店舗の既存店の業績を改善させている。

単にM&Aで店舗数と売上高が増えたのではなくて、店舗改装によって既存店の競争力を高めたことが、第3次成長期に躍進したウエルシアHDとツルハHDの共通点であると思う。積極的に既存店を改装することによって、店舗年齢の古い既存店の割合を減少させているわけだ。

店舗年齢の若い

直営出店にこだわる

また、コスモス薬品、クスリのアオキ、ゲンキーなどのM&Aに頼らず直営で店舗数を増やしてきた企業の店舗年齢も若い。コスモス薬品の代表取締役社長の横山英昭氏は、決算発表のときに「われわれは……続きは本誌をご覧ください

地上波のCMの影響力が

大きく低下している

消費者との接点である「店頭をメディア化すべき」という主張は、10年以上前からの本誌の一貫した提言である。商品・ブランドを育成するマーケティングの主戦場として、リアル店舗が大きく注目されるようになった。店内カメラ、携帯の位置情報取得技術、サイネージの低コスト化などデジタル技術の発達と普及によって、店頭メディア化の機は熟したと思う。

テレビなどのオールドメディアの影響力低下も、店頭のメディア化に拍車をかけるだろう。

従来のメーカー、小売企業にとって「売れ筋」を育成するための最大のメディアはテレビ広告だった。メーカーの営業マンと小売業のバイヤーとの商談の際には、「この新製品は〇〇GRPのテレビ広告を入れますからぜひ採用してください」(メーカーの営業マン)、「そんなにテレビCMを入れるなら間違いなく売れるからぜひ販売しましょう」(小売業のバイヤー)という会話が日常茶飯事だった。小売業のバイヤーが商品を仕入れる唯一の目安が「テレビ広告出稿量」だったといってもいい。

しかし、地上波のテレビCMの影響力は年々低下している。その象徴的な出来事が、地上波で放映せず、YouTube配信のみにした「アースモンダミンカップ」のゴルフ中継である。例年、テレビ朝日で独占放映していたのだが、今年はYouTubeの4チャンネルに限定した動画のライブ配信だった。

今年はコロナで無観客試合であること、地上波の放映権料が高いこと、テレビクルーの人数が多すぎて感染リスクが高いことなど、さまざまな理由があったと思うが、大きな決断であったと思う。

結果的には、ゴルフファンの評判はすこぶるよかった。従来の地上波のゴルフ中継は、試合が終了した後の録画中継である。

以前は、情報を遮断していたので録画でも視聴者は結果がわからなかったが、現在は現地で観戦している観客がTwitterで拡散すれば、試合前に当然のように結果がわかる。

「結果をいうなよ」というゴルフファンの嘆きを聞いたことは一度や二度ではない。

しかし、今回のYouTubeのライブ配信は生中継だったので、ゴルフファンの評判はよかった。さらに、4チャンネルにすることで、スタートホールや注目ホールだけを放映したり、インタビューだけを流すチャンネルもあり、視聴者のさまざまなニーズに対応していた。

今後、地上波テレビの影響力はさらに低下し、インターネット、SNS、店頭などのさまざまなメディアの中のワンオブゼムになるだろう。アースモンダミンカップのYouTube限定配信は、時代の最先端を行く大英断であったと思う。

テレビの視聴率では

購入結果がわからない

Amazonなどのオンラインメディアの世界では、クリック履歴、購買履歴、顧客データと販売データが一元管理されている。その結果、…続きは本誌をご覧ください

商業界滅びるとも

商業界精神は死なず

今月号では、筆者が独立直前まで在籍し、今年4月に経営破綻した「商業界」の後輩に、「商業界滅びるとも、商業界精神は死なず」という寄稿文を、「流川通」というペンネームで投稿してもらった。

残念ながら商業界は経営破綻したが、商業の歴史に残る多くの経営者に影響を与えてきた「商業界精神」と「商売十訓」は普遍的な価値観であり、後世に伝えるべき歴史的な精神であると考える。詳細は、流川通さんの本文を参照してもらいたい。

「愚者は経験に学び、賢者は歴史に学ぶ」という言葉は、初代ドイツ帝国宰相のビスマルクが残した言葉である。個人の「経験知」ではなくて、歴史を学ぶことは多くの先人たちの「集合知」を勉強することである。集合知を知ることは、未来への正しい判断を導くものであるという格言である。未来への経営判断を間違わないためにも歴史を学ぶ必要がある。

「商業界精神」と「商売十訓」は、商人の歴史を研究し、長い期間の歴史の風雪を乗り越えて語り継がれた普遍的な価値観や哲学を、現代の言葉に編纂したものである。商売十訓に書かれている言葉は、当時の多くの商人達に多大な影響を与えた。たとえば商業の「暗黒面」に堕ちそうになった時に、商売十訓に書かれている言葉で救われた小売業経営者も多かったと思う。

商売には、「王道」と「覇道」がある。商売十訓は、「自分たちだけが儲かればいい」という商売の「覇道」の暗黒面に堕ちるのではなくて、従業員や社会の幸せに貢献する「王道」を進むべきという戒めを言葉にしたバイブルである。

商業界精神の中に、「経営者の個人の財布と会社の財布を明確に分けることが、個人商店から企業に変わるための分岐点である」という趣旨の言葉がある。筆者も零細企業を経営しているからよくわかるのだが、「自分が人生を賭けてつくった会社の金を自分のために使って何が悪い」という考え方は正直いってすごく理解できる。

昔の八百屋の旦那が、現金の入ったカゴから今日の飲み代を取って飲みに行くという落語のくだりにも激しく共感できる。お恥ずかしい話だが、たまに税務署が入ると、「社長これは公私混同ですよ」といわれて追徴金を取られたこともある。

しかし、ドラッグストア(DgS)の「国盗り物語」の30年程度の歴史を見ても、個人の財布と会社の財布を公私混同した経営者の多くは、経営悪化という結末に至っている。現在も生き残っているDgS企業の経営者の多くは、零細規模だった最初から個人と会社の財布を分けるというルールを徹底した企業が大半である。

やはり歴史に記録された格言を勉強することは、未来を知ることにつながるのだと思う。

新型コロナで悪徳商人の

暗黒面への誘惑が強まる

第3次世界大戦は、国と国との戦いではなくて、ウイルスとの戦争だったと歴史に記録されるだろう。こういう絶体絶命の大混乱期にこそ、「商人道」の原点にもどることが大切である。

『商いの原点』(童門冬二著)という江戸期の商人のことを書いた本を読むと、現代にも通じる話がたくさん書かれている。同書によれば、徳川八代将軍(徳川吉宗)が「享保の改革」を行った時期に、「商人道」を確立しようという動きが、日本全国で起こったと歴史に記録されている。

享保の改革以前は、「元禄バブル」が崩壊し、幕府や藩の財政は悪化し、人心はすさみ、金儲けのために客を騙して富を得る「悪徳商人」が、跳梁跋扈した時代でもあった。

しかし、…続きは本誌をご覧ください

今月号は、毎年10月号で掲載している『ドラッグストア白書』の過去記事を編集して、ドラッグストアという業態が過去10年間でどれほど成長したのか、また企業の勢力図がどう変遷したのかを時系列のデータで追ってみよう。

日本のドラッグストア(DgS)の市場規模は約7兆2,744億円(日本チェーンドラッグストア協会調べ)。株式を上場している14社のDgSの総売上高は5兆円を超えており、上位寡占化が加速している。

DgSの店舗数は2万店を超えており、コンビニの5万5,620店(2019年12月末)に次いで店舗数の多い業態である。コンビニが4店あればDgSが必ず1店舗はあるくらいの「小商圏」で、全国津々浦々に店舗展開している。コンビニよりは商圏は広いが、スーパーマーケットよりは商圏は狭い。

現在のようなDgSが、日本人に認知され始めたのは、平成時代の前半から中盤にかけてである。「都市型DgS」マツモトキヨシの渋谷パルコ店(90坪)が開店したのは、平成7年(1995年)のことである。都市型DgSのマツモトキヨシは、若者文化の発信地として社会現象になるほどマスコミに取り上げられた。当時は、コギャル(女子高校生)に大人気のDgSとして一世を風靡した。マツモトキヨシが「ドラッグストア」という名称を日本に普及・定着させたといっていいだろう。

また、「食品強化型スーパーDgS」のパイオニアであるカワチ薬品が当時としては常識外れの大型店「福島白河店(700坪)」を開店したのも平成7年(1995年)だった。

一方、現在の売上ランキングのトップ3であるツルハHD、ウエルシアHD、コスモス薬品などの「郊外型DgS」も同じ時期に大量出店を開始している。現在(2020年5月)は売上高3位の「コスモス薬品」が1号店を開店したのは平成5年(1993年)のことである。

その後、平成9年(1997年)には「山一證券」が経営破綻した(ちなみにこの年に月刊MDは創刊)。世にいう「平成バブル崩壊」が進行していた時代にDgSは急成長期が始まったのである。DgSの業界団体である「日本チェーンドラッグストア協会(略称JACDS)」が設立されたのは平成11年(1999年)のことである。

平成バブルが崩壊した平成前期~中期には、第二次世界大戦後の高度経済成長とともに大成長を遂げた「総合スーパー」のダイエーやマイカル、西友などがそれぞれ経営破綻した時代でもある。まさに昭和の小売業の王様だった総合スーパーが急速に衰退していった時代が平成前期~中期だった。そして、まるで小売業の主役が交代するかのように、DgSの勃興期が始まったのである。

「変化」とは毎年なだらかに起こるものではない。ある時期にまるで階段を駆け上がるように一気に変化するものである。DgSは平成バブルの崩壊という過去の価値観が激変する時代に、まるで階段を一気に駆け上がるように「ゲームチェンジ」を果たしたといえよう。

山一證券が経営破綻した平成9年(1997年)は、、日本の小売業の総売上高が約148兆円とピークを迎えた歴史的な年である(商業統計から引用)。つまり、日本の小売業の高度経済成長が終わり、右肩下がり時代が始まった分岐点の年でもある。

その20年後、…続きは本誌をご覧ください

ポストコロナ社会で

お客様は神様ではなくなる!?

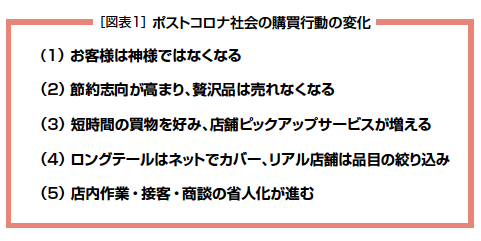

これから1年以上もの長期化が予想される新型コロナウイルスとの戦い。コロナ戦争後の「ポストコロナ」社会はどう変わるのだろうか? 図表1に整理してみた。

ポストコロナ社会の第1の変化は、「お客様は神様ではなくなる」ことである。「お客様は神様」「お客は常に正しい」「For the Customer」という言葉は、洋の東西を問わず小売業にとっての不変の格言だった。

しかし、新型コロナウイルスの影響で、「お客様は決して神様ではない」という意識が一般的になると思う。この価値観の変化が、ポストコロナ社会のもっとも大きな変化ではないだろうか?

しかし、新型コロナウイルスの影響で、「お客様は決して神様ではない」という意識が一般的になると思う。この価値観の変化が、ポストコロナ社会のもっとも大きな変化ではないだろうか?

ドラッグストア(DgS)のレジで、「なんでマスクがないんだ」と怒鳴り散らす中年男性、「すいません。すいません」と平謝りしながら泣いている女性のレジ担当者。

また、トイレットペーパーなどの紙製品が品切れした時期に、暇な高齢者がDgSやスーパーマーケットの開店前に並び、「ここで買ったら、次は〇〇スーパーに買いに行く」と買い占めを話し合う光景を目撃した。こんなに人生経験を積み重ねてきたのに「自分さえよければいいのか」とがっかりした。

緊急事態には人間の本性が出る。東日本大震災のときにも、高齢者がペットボトルの水を買い占めている姿を間近に見て、ペットボトルの水は「未来のある赤ちゃんや若者に回せ、先の短い老人は水道水を飲め」と悪態をついたものだった。

しかし残念なことに今回のコロナウイルス騒動のときにも、手を消毒するウエットティッシュが品切れすると、代替品として「赤ちゃんのお尻ふき」が購入されて欠品していた。

今回の新型コロナウイルス戦争では、モンスター・クレーマー、モンスター・カスタマーの問題が一気に表面化した。モンスター・クレーマーに悩まされ続けた小売業の現場は、「お客のいうことを100%聞くことが正義ではない」という価値観が定着していくと思う。

また、過度なストレスに見舞われた現場スタッフを守るためにも、「お客様は神様」という古い価値観を現場に押し付けるのではなくて、具体的なクレーム対応をもう一度ルールとして明文化することが重要である。

今月号の特別企画では、コロナ対策に店頭現場が追われた3月の店頭調査リポートを掲載したのでぜひ参照してほしい(エイジス・リサーチ・アンド・コンサルティング調査協力)。

この現場調査でわかった最大の問題点は、…続きは本誌をご覧ください

会社はなかなか潰れない

だから革新が遅れる

私事で恐縮だが、23年前(1997年)に月刊MDを創刊する前に勤めていた株式会社商業界が4月2日に経営破綻した。私は、独立する直前まで商業界の月刊『販売革新』の編集記者だった。

販売革新という雑誌は、日本のチェーンストア産業の「理論」を支えてきた流通業界の歴史に残る稀有な雑誌である。

その雑誌で働いたことで、小売業の理論の多くを学ぶことができたことを今でも感謝している。

亡くなられたペガサスクラブの渥美俊一先生などの流通業界の一流コンサルタントの皆さんとの出会いも、その後の記者としての理論構築に大いに役立った。

販売革新に在籍していたことは誇りであったので、その会社が倒産したことは正直ショックである。

私が商業界を辞めた理由の第1は、編集方針の違いである。当時の最大手だったダイエーを礼賛する記事ばかり書いていた。

ダイエーの創業者の長男が鳴り物入りで開店した「ハイパーマート」という新業態を取材に行くと、「便器がなくて下を水が流れている昔の小学校のようなトイレ」だった。トイレを簡素にしてまでローコスト経営にこだわったのかと当初は感激した。

しかし、一級建築士に質問すると、特注だからTOTOの普通のトイレの方が安いと言われた。

つまり、わざわざコストをかけてローコストを演出していたわけだ。上司に褒めてもらうためだけに。

こんな新業態を礼賛したら「販売革新の名がすたる」と会議で反対したが、まったく意見は通らなかった。

また、当時勃興期のドラッグストア(DgS)向けの雑誌を創刊すべきだと、役員に進言したが、これも完全にスルーされた。だったら自分でつくってやると、若気の至りで月刊MDを個人で創刊してしまったわけだ。

辞めた理由の第2は、「年齢給一本」という異常な給与体系だったことだ。赤旗系の労働組合が強く、能力・職務に関係なく「年齢を聞けば給料がわかる」という会社だった。

当時、経営者を除くと、一番給料の高かった社員は、地下のボイラー室で働く50代後半のボイラーマンだった(本当の話です)。

私はほとんど参加しなかったが、賃上げの時期には過激なストライキも実施していた。

「こんな会社いつかは潰れるさ」と思って独立したが、倒産したのは独立から23年後である。

強固なブランドをつくった会社はなかなか潰れないものだ。だから、現状維持に甘んじて、革新が遅れて、気が付いたら手遅れになってしまうのだ。

独立して初めて経営の

全体像が理解できた

37歳で独立して最初に痛感したことは、…続きは本誌をご覧ください

この原稿は、3月2日に書いています。新型コロナウイルス(武漢肺炎)の蔓延で、ドラッグストアをはじめとする小売業の店頭スタッフは、ものすごいストレスを感じていることでしょう。

「マスクはないのか」と怒鳴る客。自分達だけが良ければいいと紙製品を買いだめする高齢者の客。こういう時にこそ、人間の本性が出て、情けない気持ちになります。現場の皆さんの献身的な奮闘に対して、最大限の敬意を表します。

独立して24年、奇数月に1回も欠かすことなく開催してきた当社の「定例セミナー」(3月18日)を初めて中止にしました。驚きです。この雑誌が、皆様のお手元に届くころには、終息の兆しが見えていればいいなと心から祈っています。

調剤報酬の改定で

調剤がロスリーダーになる!?

今月号の第1特集は、月刊MDには珍しく「調剤薬局」である。調剤というビジネスは、国が価格や法律を決めるので、企業努力でどうにかできる余地が少ない。だから月刊MDでは「調剤薬局」をあまり積極的に取り上げて来なかった。

しかし、これからのDgS(ドラッグストア)にとって調剤部門は、小商圏で成り立ち、固定客化を実現するための戦略部門である。

しかし、「調剤報酬」の改定によって、調剤薬局・調剤部門の粗利益率の低下は深刻である。ある大手DgSの幹部によれば、前回の診療報酬改定で、調剤部門の粗利益率が2%も低下したそうだ。

粗利益率の1%は、売上の約5%に相当するので、粗利益率の2%低下は、売上が10%低下したのと同じ経済的な損失である。

そのため、大手の調剤薬局チェーン、大手DgSの調剤部門は、粗利益率の低下を「調剤枚数」の増加でカバーしようとしている。その対策は、調剤薬局の積極的なM&Aであり、大量出店の継続である。

「M&Aや新規出店で調剤部門の売上が7%増えれば、粗利益率の低下をカバーできる」といった声もよく聞く。

しかし、「調剤薬の価格を下げて医療費を削減する」という国の意思は固く、これからは「薬を減らす薬局」が評価される時代が来る(別項の特集参照)。

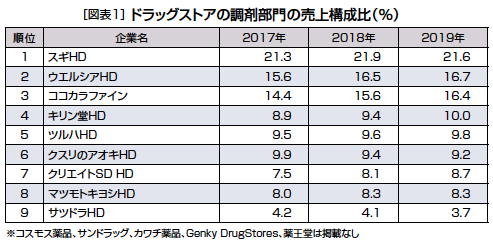

「調剤が儲からなくなる」という状況は、アメリカのDgSですでに起こっている未来である。アメリカのDgSの売上構成比の70%は調剤部門で占められている。この経営構造を見ると、現状の日本のDgSとアメリカのDgSはまったく異なるビジネスであることがわかる(図表1)。

しかも、アメリカのDgSの調剤部門の粗利益率は20%を切っている。ちなみにアメリカのDgS最大手の「ウォルグリーン」の2018年度の粗利益率は24.1%である。つまり、ウォルグリーンは調剤部門の粗利益率は20%以下の「ロスリーダー」であり、調剤以外の売場で粗利益率を稼ぎ、マージンミックスを行っていることがわかる。

しかも、アメリカのDgSの調剤部門の粗利益率は20%を切っている。ちなみにアメリカのDgS最大手の「ウォルグリーン」の2018年度の粗利益率は24.1%である。つまり、ウォルグリーンは調剤部門の粗利益率は20%以下の「ロスリーダー」であり、調剤以外の売場で粗利益率を稼ぎ、マージンミックスを行っていることがわかる。

一方、日本のDgSは、紙や食品をロスリーダーにして、粗利益率の高い調剤部門でマージンミックスを行ってきた。日本は、アメリカのDgSとは真逆の経営構造だとずっと思っていたが、今後はアメリカのように調剤部門がロスリーダーになる可能性もある。

日米では医療制度が異なるので、すべてアメリカのようになるとは思わないが、破綻寸前の国民医療費を減らす政策が進むことは間違いない。そのためにも、国民医療費約43兆円の18.1%を占める「薬局調剤医療費」の削減は進み、調剤薬局・調剤部門の粗利益率の低下を招くことは間違いないだろう。

かかりつけ薬局から

かかりつけ薬剤師へ

モノ(調剤枚数)から人(患者)へという流れも国の方針である。調剤枚数を追求する調剤薬局から、薬剤師が人(患者)へ寄り添う薬局への転換が求められている。…続きは本誌をご覧ください

人口減少時代に突入

生産性革命は待ったなし

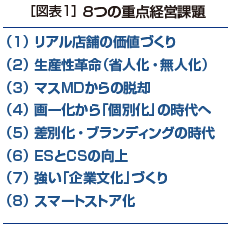

これからの10年間は、1960年代に大成長したチェーンストアの成功体験が通用しない異次元の大変化時代が到来する。その大変化を8つの重点経営課題に整理してみよう(図表1)。

第1の重点課題は、「リアル店舗の価値づくり」である。ネットで何でも購入できる時代において、小売・流通業に関わる者は、わざわざ時間とコストをかけて、リアル店舗に足を運んでもらえる「価値」とは何なのか? を自問自答し続けることが重要である。

第1の重点課題は、「リアル店舗の価値づくり」である。ネットで何でも購入できる時代において、小売・流通業に関わる者は、わざわざ時間とコストをかけて、リアル店舗に足を運んでもらえる「価値」とは何なのか? を自問自答し続けることが重要である。

リアル店舗の価値を真剣に追求するためには、「人手を減らして販管費を減らし、営業利益を増やす」といった会社の御都合主義を否定し、今取り組んでいることが本当に顧客のためになるかどうかを常に優先する、真の「顧客第一主義」に転換できるかどうかが何よりも重要である。

そして、ネットにはなくてリアル店舗だけが提供できる「触って試せる」「試食できる」「相談できる」「楽しい。ワクワクする」などの価値を磨き続ける必要がある。

買物客がリアル店舗に期待するニーズは、以下の4つである。

(1)コンビニエンスニーズ

(近くて便利)

(2)ディスカウントニーズ

(安い。ただし安売りで広域集客は×)

(3)スペシャリティニーズ

(専門性、接客)

(4)エンターテインメントニーズ

(楽しい、わくわくする)

ネット販売にはない「リアル店舗のライブ感」を強化するためにも、「(4)エンターテインメントニーズ」の強化がとても重要になると思う。

たとえば、低コスト化しているサイネージを活用して、店頭で動画を流す「店頭メディア化」による売場のエンターテインメント化も、2020年が本格的な普及の元年になると思う。

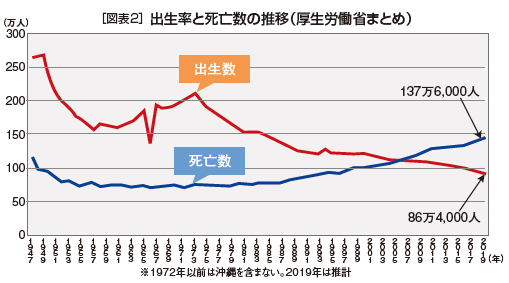

第2は「生産性革命」である。2019年に日本国内の出生数が86万4,000人と、1899年の統計開始以来、初めて90万人を割り込む見通しとなった(厚生労働省の人口動態統計より)。

一方、死亡数は137万6,000人と戦後最多で、自然減は51万2,000人と初めて50万人を超えた。日本という国は、人口減少が加速していることがわかる(図表2)。

人口減少時代の日本でGDPを成長させるためには、人口一人当たりの「労働生産性」を高めるしかない。

人口減少時代の日本でGDPを成長させるためには、人口一人当たりの「労働生産性」を高めるしかない。

しかし、日本のGDPの70%を占める、数字的には日本の基幹産業である「小売・サービス業」の労働生産性は、製造業よりもはるかに低く、米国の半分程度の低い労働生産性のままである。小売・サービス業の生産性向上が、日本という国全体の最大の課題といっても過言ではない。

第3は「マスマーチャンダイジング」からの脱却である。1960年代以降の人口急増時代に成長した日本のチェーンストアは、「大量生産→大量消費」時代の「マスマーチャンダイジング」の成功体験から脱却できていない。

しかし、人口減少時代のこれからの日本では、「不特定多数」の消費者に大量販売する手法は通用しなくなる。

これからの日本の小売業は、不特定多数の浮動客相手の商売から脱却して、「特定多数の固定客(その店のファン)」を増やすことを目的にしたビジネスに転換する必要がある。2020年は、不特定多数のマスマーチャンダイジングとの決別の元年になると思う。

同質競争から

差別化・ブランディングへ

第4は、「個別化(パーソナライゼーション)」の時代の到来である。これからの小売業は、不特定多数向けのテレビ広告やチラシ販促ではなくて、個客の購買行動や属性に紐づいた「あなたのための販促」(パーソナライゼーション)を目指すべきである。

従来のチェーンストアは、販促や棚割を「画一化」することによって効率を追求するビジネスモデルだった。

しかし、これからは…続きは本誌をご覧ください

バーゲンハンター商売から

固定客との長期的関係づくりへ

日本の小売業の「デジタル革命」をリードしているトライアルホールディングスの亀田晃一社長は、安売りでバーゲンハンターを短期的に集客するような、従来の商売をやめると宣言した(14ページのインタビュー記事参照)。

それよりも、ロイヤルカスタマー(固定客)との長期的な関係性の強化(エンゲージメント)に投資し、固定客の長期的なLTV(ライフ・タイム・バリュー。生涯価値)の向上を、経営のベースにする戦略に大きくかじを切っている。

安売りで広域から集客し、短期的な売上増を実現しても、「需要の先食い」にすぎない。もっと安売りする店が登場すれば、簡単に売上を奪われる。身銭を切って安売りしても、おもったほど売上が増えず、粗利益率の低下だけが残る傾向が強まっている。人口減少時代が加速する日本では、「安売り→広域集客→売上増」の成功体験が通用しなくなっている。

先日、業績が好調なペット専門店チェーン「ペットワールド・アミーゴ」(アレンザホールデイングスグループ)の最大店舗(720坪)の新店を取材してきた(詳細は次号)。アミーゴの戦略は、「量販店との完全なる差別化」と「固定客づくり」である。

たとえばペットフードに関しては、ホームセンター(HC)やドラッグストア(DgS)では取扱いのない専門店向けの「プレミアムフード」を強化することで差別化している。

プレミアムフードのメーカーは、接客販売が小売業との取引条件になっている。セルフ販売の小売業とは取引しない方針である。ペットの健康相談に乗れる知識のある販売員が担当する必要がある。メーカーは「Eラーニング」などのツールを活用して、ペットフードに関する知識の勉強会を実施している。DgSのカウンセリング化粧品に似た販売方法である。

開店当初は、他店でも取扱いのあるナショナルブランド(NB)の売上が60%に対して、プレミアムフードの売上が40%の比率である。

しかし、3年くらい経過すると、プレミアム60%対NB40%に逆転するそうだ。プレミアムフードの割合が増えることにより、ペットフードの客単価と売上が増加し、粗利益率も向上する。アミーゴの粗利益率は平均40%を超えており、完全に専門店の経営構造であることがわかる。

しかも、他店では取扱いのないプレミアムフードの購入客は、アミーゴに繰り返し来店する強固な固定客であり、他店に浮気される心配はない。安売り競争でお客を奪い合う「レッドオーシャン」から脱却していることがわかる。

業態は異なるが、「トライアル」と「アミーゴ」の戦略は、「ロイヤルカスタマーとの長期的な信頼関係に基づいた商売」が、これからの小売業が目指すべき経営戦略であることを示唆している。

短期的な売上の増減に一喜一憂するよりも、固定客との長期的な信頼関係づくり(エンゲージメント)と、完全なる差別化・ブランディングに投資すべきであるとおもう。

そのためには、固定客の購買行動にひも付いた「ワンツーワン(個別の)マーケティング」を磨く必要がある。

「万人のための販促」から「あなたのための販促」に転換すべきである。

IT技術を活用した

「生産性」向上が急務

2019年に日本国内の出生数が86万4,000人と、1899年の統計開始以来、初めて90万人を割り込む見通しとなった(厚生労働省の人口動態統計より)。前年の出生数91万8,400人から約5万4,000人の大幅減である。一方、死亡数は137万6,000人と戦後最多で、自然減は51万2,000人と初めて50万人を超えており、人口減少が加速している。

人口が減少すると、何もしないと…続きは本誌をご覧ください

アメリカの小売業を定点観測する理由は、アメリカで起きている変化は、日本でも5年以内に必ず起こる「未来」だからだ。2020年1月号の「今月の視点」は、アメリカで起きている変化の本質を整理し、5年以内に日本で起こるであろう変化を整理してみる。

日本は、まだ「同質競争」の真っただ中にある。看板を取り替えても、どの企業の店か明確に区別がつくほど差別化している小売企業は日本では少ない。

一方、アメリカの小売業界は、熾烈な同質競争を経て、「差別化・ブランディング」の時代に突入している。現在、成長している小売企業の多くは、「ウォルマート」「アマゾン」との差別化を徹底している。

たとえば、アメリカのスーパーマーケット(SM)業界は、1,500坪程度の売場面積の大型SM(コンビネーションストア=CbS)の業績がよくない。食品+非食品+ドラッグまで、いろいろな商品がワンストップショッピングできるCbSは、かつては米国でも、日本でも脚光を浴びていた。しかし近年、客数も少なく閑散として、広い売場面積を持て余しているように感じる(写真1)。

たとえば、アメリカのスーパーマーケット(SM)業界は、1,500坪程度の売場面積の大型SM(コンビネーションストア=CbS)の業績がよくない。食品+非食品+ドラッグまで、いろいろな商品がワンストップショッピングできるCbSは、かつては米国でも、日本でも脚光を浴びていた。しかし近年、客数も少なく閑散として、広い売場面積を持て余しているように感じる(写真1)。

CbSは、ワンストップショッピング性と低価格ではウォルマートのスーパーセンターに対抗できない。また、繰り返し購入される加工食品や日用雑貨はアマゾンにシェアを大きく奪われている。つまり、現在のCbSはいろいろと揃っているけれど、買うもののない店になってしまっている。

一方、「スプラウツ・ファーマーズマーケット」は、売場面積が800坪とCbSの半分程度だが急成長している。FLONH(フレッシュ、ローカル、オーガニック、ナチュラル、ヘルシー)というライフスタイルを、手ごろな価格で実現できるという明確なコンセプトが米国の消費者に支持されている(写真2)。

一方、「スプラウツ・ファーマーズマーケット」は、売場面積が800坪とCbSの半分程度だが急成長している。FLONH(フレッシュ、ローカル、オーガニック、ナチュラル、ヘルシー)というライフスタイルを、手ごろな価格で実現できるという明確なコンセプトが米国の消費者に支持されている(写真2)。

アメリカで売上と店数の両方が2桁成長している小売業は4社しかないといわれているが、そのうちの1社がスプラウツである(2018年度の売上が52億ドルとなり、対前年比約11.6%増、店舗数も313店舗、対前年比約10%増加)。

いろいろな商品を買うことはできないが、FLONHというライフスタイルを実現するという明確なコンセプトで、ウォルマートやアマゾンにはないオンリーワンの価値を提供している。他店では購入できないオリジナル商品が多く、商品面でも差別化している。

また、「バルク販売(量り売り)」を強化しており、スプラウツに行かなければ経験できないリアルな買物体験を充実させることで、EC(オンライン)の売り方と差別化している(写真3、4、5)。自分好みにカスタマイズしたいバルク販売という売り方は、最近の消費の中心世代である「ミレニアル世代」(1980~199年代生まれ)が好む売り方である。

不特定多数の浮動客を相手にした商売ではなくて、特定多数の固定客もしくはファン(支持者)を獲得した小売企業の方が同質競争に巻き込まれることなく、安定成長していることがわかる。

非物販サービスで

差別化目指す

さらに、「ぺットスマート(PETSMART)」というペット専門店チェーンは、1980年代にペットフードのカテゴリーキラーとして急成長を遂げた企業である(写真6)。倉庫型の店舗でペットフード、用品を単品大量陳列し、低価格で販売した。同時期にしたカテゴリーキラーのひとつが「トイザらス」である。

しかし、ウォルマートやアマゾンの低価格攻勢が激しく、さらに豊富な在庫(ロングテール)の競争ではEC販売に対抗できず、2000年代に一気に業績を悪化させた。ご存じのように、トイザらスは2017年に倒産した。

しかし、ウォルマートやアマゾンの低価格攻勢が激しく、さらに豊富な在庫(ロングテール)の競争ではEC販売に対抗できず、2000年代に一気に業績を悪化させた。ご存じのように、トイザらスは2017年に倒産した。

最近のペットスマートは、ペットホテル、ペット病院、ペットの美容室を全店に併設している。レッドオーシャンの低価格・同質競争から脱却し、ブルーオーシャンの差別化志向にかじを切っている。ペットフードも、量販店やアマゾンでは取扱いのない獣医師向けの専門フードを充実させており、商品でも差別化を目指している(写真7)。

ペットホテルやペット病院の利用率は高く(見学時、ホテルは満室)、サービスが来店目的になっている。

さらに、物販スペースを犠牲にしてドッグランのスペースを確保するなど、量販店との差別化・異質化を徹底していた。

まだ経営再建の途中のようであるが、差別化戦略で生き残りを図ろうとしていることがわかる。

…(続きは本誌をご覧ください)

BOPISの導入で

来店頻度を増やす

売上=客数×客単価、客数=商圏人口×来店頻度に分解できる。アマゾンでなんでも購入できる時代において、リアル店舗が客数を増やすための重点経営課題は、1店当りの商圏人口を増やすことではなくて、「来店頻度」を増やすことである。そして、店に繰り返し来店してくれる「固定客」を増やすことで、安定的に客数を増やすことが重要である。

「来店頻度」を増やすために、多くの小売業は「ポイント販促」や「クーポン販促」などのロイヤルティープログラムに取り組んでいる。しかし、「販促」だけが来店頻度を増やす手段ではない。アメリカのリアル小売業が取り組んでいる「来店頻度」向上のための新しいサービスを以下に整理してみよう。

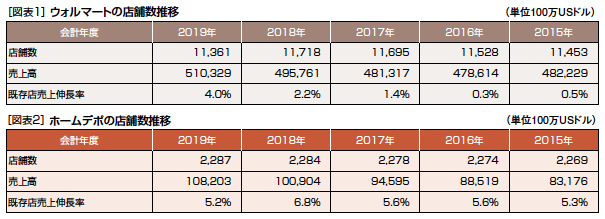

ウォルマート、ホームデポなどのアメリカの大手小売業は、この数年、店舗数を増やさないで、オムニチャネル化によって既存店の売上を増やす戦略に大きく転換している。図表1は、ウォルマートの過去5年間の店舗数の推移である。2017年ころから出店ペースが鈍化し、2019年は前年比で約350店舗も店舗数が減少しているにもかかわらず、2.9%も売上を増やしている。好業績の理由は、既存店売上伸長率が前年比で4.0%も増えていることである。

同様にホームデポも過去5年間、店舗数は横ばいである(図表2)。2019年は、2018年と比べて3店舗減少しているが、売上高は7.2%も増えている。ウォルマート同様に既存店売上伸長率が5.2%と高いことが、店舗数が減っても売上が増えている理由である。

来店頻度を増やす新しいサービスの第1は、BOPIS(Buy Online Pickup In Store)の導入である。BOPISとは、オンラインで注文した商品を店舗でピックアップするサービスのことである。ウォルマートは、「ピックアップタワー」のようなBOPIS対応の店舗を急速に増やしている。

BOPISの導入で既存店の売上が増える理由の第1は、店舗で在庫していない「ロングテール商品」を販売することである。

ホームデポは、通常の店舗では3~4万のアイテムが在庫されているが、オンラインでは100万以上のアイテムが販売されている。その膨大なアイテムが店舗ピックアップできれば、当然、リアル店舗の売上増につながる。

BOPISの導入で既存店の売上が増える理由の第2は、「来店頻度」と「買上点数」の両方が増えることによる売上増である。オンラインで注文した顧客の60%以上は店舗受け取りを選ぶそうだ。BOPISを導入することで、既存店の来店頻度が確実に増加する。

さらに、店舗ピックアップのために来店した顧客の70%は、なんらかの商品を「衝動購買」するという調査結果もある。とにかく来店してくれれば、買上点数も増えることになる。

アマゾンロッカーは

来店頻度を増やす

ホームデポは、オンラインでの買物は、…(続きは本誌をご覧ください)

4年間で1%も上昇した

14社平均の販管費率

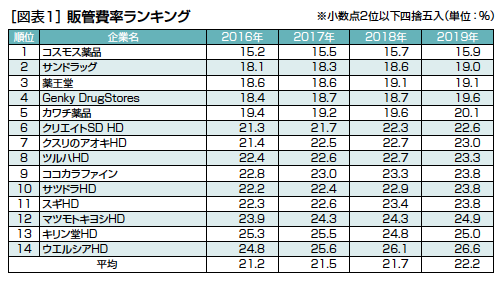

図表1は、上場ドラッグストア(DgS)14社の「販管費率」(売上に占める経費の割合)の過去4年間の推移である。2019年は14社すべての販管費率が前年よりも増えて、14社平均の販管費率は、21.7%→22.2%と0.5%も増加している。2016年と比較すると、21.2%→22.2%と、4年間で1%も販管費率が増加している。販管費率の上昇は、小売業の最大の経営課題であるといっていい。

最大の原因は、人手不足による人件費の上昇である。人材確保のためにパートタイマーの時給が上昇しており、新人のパートタイマーの時給が古参のパートタイマーよりも高くなる逆転現象が起きている。人材流出を防ぐためには、古参パートの時給も上げる必要があり、人件費の上昇が加速している。

最大の原因は、人手不足による人件費の上昇である。人材確保のためにパートタイマーの時給が上昇しており、新人のパートタイマーの時給が古参のパートタイマーよりも高くなる逆転現象が起きている。人材流出を防ぐためには、古参パートの時給も上げる必要があり、人件費の上昇が加速している。

また、働き方改革の影響により、福利厚生も含めた人件費の上昇は、これからも続くとみられる。また、給料を高くすることで、社員・パートの従業員満足を向上させ、定着率を高めることが、これからの企業の成長戦略として重要だと主張する理論が、最近は脚光を浴びている。

高い人件費を維持しながら収益性を高め、継続的に成長していくためには、小売業の「生産性」を高めることが不可欠である(図表2)。日本の小売業の生産性は、アメリカの小売業の2分の1程度と低く、生産性向上の伸びしろは非常に大きいと前向きに考えたいものである。

高い人件費を維持しながら収益性を高め、継続的に成長していくためには、小売業の「生産性」を高めることが不可欠である(図表2)。日本の小売業の生産性は、アメリカの小売業の2分の1程度と低く、生産性向上の伸びしろは非常に大きいと前向きに考えたいものである。

生産性向上の方向性は2つある。ひとつがコスト(とくに人時数)を減らすことである。とはいえ、現代は単純な人減らしをすると、不完全作業の横行、接客力の低下によって顧客満足(CS)が低下し、人件費減→売上減→さらなる人件費削減という悪魔のサイクルに突入する恐れがあるので注意が必要である。

新しいテクノロジーを使って、CSを維持しながら省力化・省人化を進める「スマートストア化」への取組みが求められる。店内作業の中で人時がかかっている作業は、「商品に触る作業」である。補充作業、陳列作業は多くの人時を使うために、いかに商品に触る回数を減らすかが、人時数削減のポイントになる。

その中でももっとも人時のかかっている作業は「レジ作業」であり、店内作業人時の約30%を占めている。買上点数の多い食品スーパーでは、本誌でも紹介したトライアルの「スキャンカート」のようなレジ作業の省人化・省力化に挑戦する企業も増えている。

レジ作業の省人化・無人化の方向性の第1は、Amazon Goのような「ウォークスルー方式」である。アマゾンは店内カメラと棚の重量センサーを活用して、買物行動を補足し、レジの存在しない店舗をアメリカで展開している。

方向性の第2は、「スキャン&ゴー方式」。お客が自分で商品のバーコードをスキャンしながら買物し、最後に一括精算する方式である。

食品スーパーのヨークベニマルも今年の8月から「スキャンカート」の実験を開始していた(写真1参照)。実験店のレジ台数は10台で、その内訳はセルフレジが6台、スキャンカート専用レジが1台、有人レジは3台だった。つまり10台中7台は、お客が自分で商品をスキャンして精算するレジである。食品スーパー業界では、レジ作業の省人化・無人化は着実に進んでいる。

スマートカウンセリングで

接客の平均点を上げる

一方、DgSのような業態の場合、「キャッシュレス」や「クーポン一括精算」などの仕組み化でレジ作業を減らすことは重要であるが、…(続きは本誌をご覧ください)

10年間で5倍近く

売上を増やしたDgSも

今月号の特集は、毎年恒例の「ドラッグストア(DgS)白書」である。マツモトキヨシホールディングス(HD)とココカラファインの経営統合計画が発表され、DgS初の1兆円企業誕生が確実視されるなど、DgS企業の大規模化、上位集中化は毎年進んでいる。

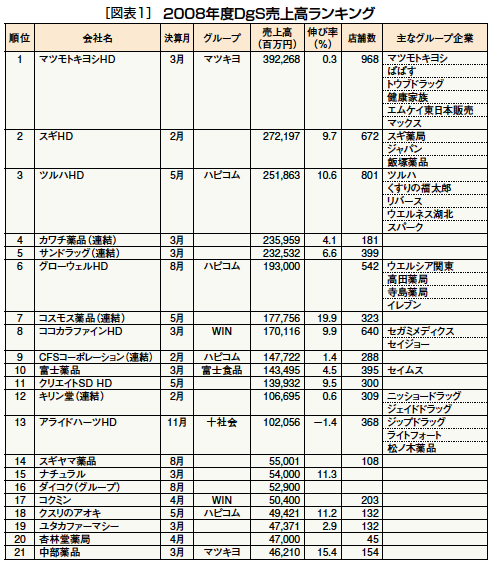

図表1は、10年前の月刊MD2009年10月号に掲載した、DgS企業の売上ランキング上位20社である(実際には40社を掲載したが、この表では下位20社は割愛している)。

図表1は、10年前の月刊MD2009年10月号に掲載した、DgS企業の売上ランキング上位20社である(実際には40社を掲載したが、この表では下位20社は割愛している)。

これを見ると、売上高ランキングも10年間で大きく変化したことがわかる。10年前の売上高の第1位はマツモトキヨシHD、第2位がスギHDだった。現在は同5位、6位に順位を下げている。しかし、マツモトキヨシHDはココカラファインとの経営統合計画を進めており、業界第1位に返り咲くことが確実視されている。M&Aによって起死回生を図ったことがわかる。

現在のウエルシアHDは、10年前は「グローウェルHD」という名称だった。グループ企業には、ウエルシア関東、高田薬局、寺島薬局、イレブン(関西)が入っており、この当時から積極的なM&Aを仕掛けていたことがわかる。10年前のグローウェルHDの売上高は約1,930億円なので、10年間で4倍も売上を増やしており、この10年間で驚異的な成長を遂げたことがわかる。大手DgSの中ではナンバーワンの成長率である。

ツルハHDも、大量出店と積極的なM&A戦略によって、10年間で売上を3倍以上も増やしている。10年間で、これほど売上を増やした小売業態はDgS以外には存在しない。驚くべき急成長を遂げた業界であることがわかる。

中堅企業の中で、この10年間でもっとも成長した企業は、クスリのアオキである。10年前は約490億円だった売上高が、2018年度決算では約2,500億円と、5倍以上の成長を達成している。また、薬王堂も10年前は約375億円だった売上高(図表1ではランキング外)が、2018年には約910億円と10年で3倍近くも増やしている。中部薬品も10年前の売上高約460億円が、2018年には約1,270億円と、こちらも約3倍も売上を増やしている。

今年のDgS白書では、売上高第1位がツルハHD、僅差の第2位がウエルシアHD。この2社は8,000億円弱の売上に達し、グループで1兆円突破も視野に入っている。

第3位がコスモス薬品。前年4位だったが、サンドラッグを抜いて単独3位に入った。上位2社がM&Aによって規模を拡大しているのに対して、コスモス薬品は自社の出店だけで成長しており、何年間も純増店舗数100店規模の高速出店を継続している。コスモス薬品は「2025年に単独で1兆円企業を目指す」と宣言している。

今月のDgS白書の売上高ランキング上位30社の売上高合計は、約6兆9,000億円に達している。10年前の白書に掲載したDgS40社の売上高合計は約3.5兆円。10年前と比較して企業数が大幅に減少し、40社対30社の比較であるが、売上高合計が約2倍に増えており、DgSの「淘汰」と「集中」による上位寡占化が一気に進んだことがわかる。

チェーンストアは小さな改善が

大きな成果に直結する

DgSの上位寡占化が進んだということは、…(続きは本誌をご覧ください)

店頭で商品育成できないと

リアル店舗の価値はない

先日、大手ドラッグストア(DgS)の経営者とお話をする機会があった。

その際に、そのDgSの経営者が、「今後、メーカーは小売業を通さないで、直接ネット販売で売る商品を増やしていくのではないでしょうか。それが、これからのリアル店舗の最大の危機だとおもいますね」という趣旨の発言をされたことが、とても印象に残った。

確かに、リアル小売業を通さなければ商品が売れなかった時代は、完全に過去のものになった。

リアル小売業を通さなくても、オンライン(ネット)で販売すれば、メーカーは消費者に商品を届けることができる。

事実、サントリーウエルネスは、オンライン広告を大量投入し、効能効果を伝え難い健康食品をオンラインで育成し、直販している。ヤフーのトップ画面を開くたびに、サントリーのセサミンなどのレクタングル広告が目に入り、ついついクリックしてしまう。

一方、DgSの健康食品売場に行くと、ただ陳列しているだけで、商品の価値を伝えるPOPも少なく、売場の前で迷っていてもだれも声を掛けてはくれない。

価値を伝えるのが難しい商品を育成する力が、オンラインの方が優れているのであれば、リアル店舗の存在理由は果たしてあるのだろうか。

しかし、サラリーマン化したバイヤーは、商談の際に「価格」と「リベート」の話しかしない。テレビで話題になった商品を安売りし、「仕入れてやるからリベートをよこせ」という商談は得意であるが、店頭で商品を育成することは不得意である。

店頭に置いてあるだけで、売れなければ「返品」するという悪しき商習慣をやめなければ、「もう仕入れてもらわなくて結構です。インターネットで売ります」とメーカーに愛想を尽かされるかもしれない。

大規模化した小売業は

リベート主義になる

チェーンストアは、大量に店舗数を持ち、単品大量販売を実現することで、品質を上げながら低価格を目指す。つまり、「よりよいものをより安く」を実現するビジネスモデルである。

大量出店の目的は、その店ができることで、地域の生活者が「手頃な価格で豊かな生活」を送れるように貢献することである。

しかし、…(続きは本誌をご覧ください)

買物がもっと便利になる

買物体験の質の向上

「vsアマゾン」が合言葉のアメリカ小売業が、リアル店舗にわざわざ来てもらう価値をどうつくろうとしているのか。そのポイントを整理してみる。

第1は、「買物がもっと便利になる」ためのサービスである。ウォルマートは、「お客がアプリで注文して店頭で受け取る」サービスを強化している。オンラインで注文した商品を、自宅に配達してもらうよりも、「好きな時間に近くの店舗で受け取りたい」という消費者のニーズに対応したものである。

ウォルマートは、高さ5m×幅2.5mの巨大な「ピックアップタワー」を店内に設置し、スマホに届いたバーコードをタワーの画面にかざせば、自動で注文商品が出てきて、受け取ることのできる店舗を増やしている(2018年末で約700店舗に導入)。

また、生鮮食品を含む食品の買物に関しては、お客がスマホのアプリで買物商品を注文すると、店舗のスタッフが売場を回って商品をピックアップ(買物代行)し、駐車場の専用場所で買物商品を受け取れる「カーブサイド・ピックアップ」というサービスが、アメリカで急速に普及している。

店内に入らなくても買物が完結し、店内を探し回る「買物時間」を短縮できる新しい「買物体験」が、アメリカの消費者に支持 さらにウォルマートは、テキサス州ダラス郊外のスーパーセンターで、カーブサイド・ピックアップをオートメーション化(無人化)する実験を行っていた。オンラインで注文された生鮮食品を含むすべての商品を、自動販売機のような仕組みで無人で受け取ることのできるサービスである(写真参照)。

店内に入らなくても買物が完結し、店内を探し回る「買物時間」を短縮できる新しい「買物体験」が、アメリカの消費者に支持 さらにウォルマートは、テキサス州ダラス郊外のスーパーセンターで、カーブサイド・ピックアップをオートメーション化(無人化)する実験を行っていた。オンラインで注文された生鮮食品を含むすべての商品を、自動販売機のような仕組みで無人で受け取ることのできるサービスである(写真参照)。

このように、いかに便利な買物体験を提供できるかが、リアル店舗がネット販売に対抗するための回答のひとつ目であることは間違いないとおもう。

自宅で在庫を確認

欠品のクレームを撲滅

店舗受け取り以外の便利な買物体験のひとつが、「事前在庫確認サービス」である。

リアル店舗における消費者の最大のクレームは、「わざわざ時間とコストをかけて来店したのに、商品が欠品していた」ことである。欠品は、客離れの最大の原因でもある。…(続きは本誌をご覧ください)